税理士になるには、税理士試験の5科目に合格し、かつ税理士登録に必要な実務経験を2年経験する必要があります。

税理士への道のりは、日税連のHPにも記載されているものの、かなり読みにくく分かりづらいです。

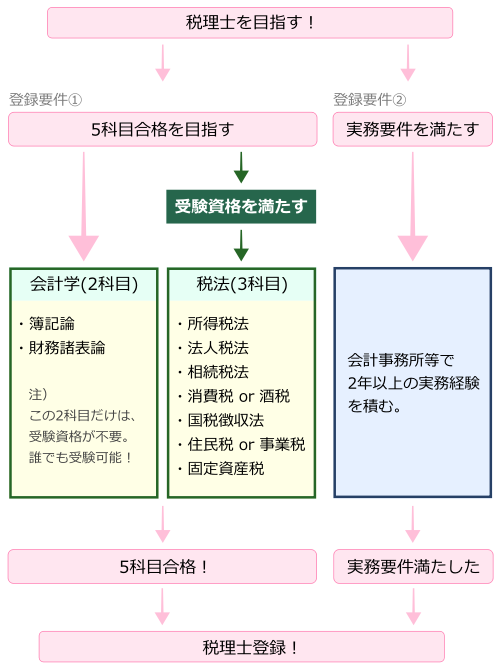

具体的に税理士登録するまでの流れは、次の通りです。

「5科目合格」のうち、以前は全ての試験科目について「受験資格」として所定の要件(大学での学士の取得や日商簿記1級の合格など)が求められていました。

しかし、2023年からはこの受験資格が一部撤廃され、「会計学」の2科目については誰でも受験できるようになりました。

(ただし、残りの「税法」3科目については引き続き受験資格が定められています。)

本記事では、この税理士登録までの流れを全て詳細に解説します。

税理士試験は働きながら取得を目指せる難関国家資格です。

しかし、どうせなら最短ルートで取得しませんか?

この記事で分かること

- 学生の場合は、まず「簿記論」「財務諸表論」の2科目合格を目指す

- 会計事務所で働きながら「簿記論」「財務諸表論」の2科目合格を目指せば、実務要件が半自動的に満たせる

- 学生・受験専念の方は、1年に1~2科目合格が目安

- 社会人の方は、1年に1科目合格を目指すのが一般的(つまり5年で全科目合格)

- 税理士を目指せる会計事務所を探すなら、必ず会計事務所に強い転職エージェントを使うべき

2014年 EY新日本監査法人 入社

2018年 東京共同会計事務所 入社

2019年 藤沼会計事務所 開業

2020年 アカウントエージェント㈱ 代表取締役

税理士になるには2つの登録要件を満たす必要がある【フローチャート】

税理士になるまでの流れは、下図とおりです。

一言でまとめると、①税理士試験5科目に合格し、②実務要件を満たすことで税理士になることができます。

ただし、①の税理士試験を受験するためには、まず「受験資格」を満たす必要があります。

また、②の実務要件についても、具体的にどのような経験が必要か明確に定められています。

そこで、①受験資格・②実務経験について以下具体的に解説します。

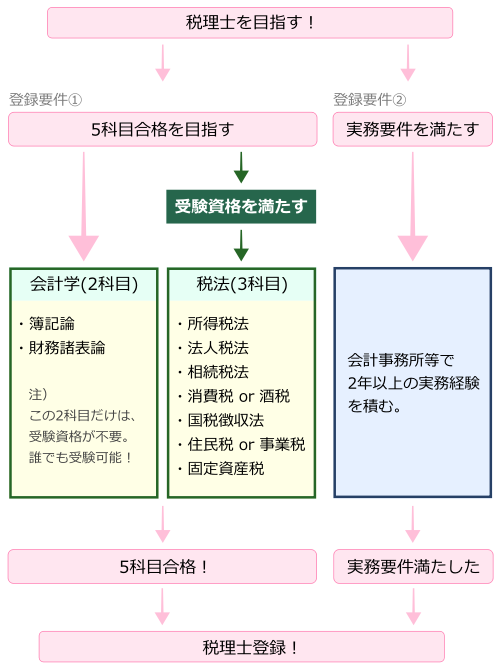

受験資格|全10種類の選択肢がある!なお簿財は受験資格不要!

先に掲載した図のとおり、税理士試験を受験するためにはまず受験資格を満たす必要があります。

具体的には、次の10要件のいずれかを満たす必要があります。

| 学識要件 |

| 1.大学、短大又は高等専門学校を卒業した者で、社会科学に属する科目(※)を1科目以上履修した者 |

| 2.大学3年次以上で、社会科学に属する科目(※)を1科目以上含む62単位以上を取得した者 |

| 3.一定の専修学校の専門課程を修了した者で、社会科学に属する科目(※)を1科目以上履修した者 |

| 4.司法試験合格者 |

| 5.公認会計士試験の短答式合格者 |

| 資格要件 |

| 6.日商簿記検定1級合格者 |

| 7.全経簿記検定上級合格者 |

| 職歴要件 |

| 8.法人又は事業行う個人の会計に関する事務に2年以上従事した者 |

| 9.銀行、信託会社、保険会社等において、資金の貸付け・運用に関する事務に2年以上従事した者 |

| 10.税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事した者 |

※ 社会科学に属する科目とは、具体的には次の科目を指します。

法学、法律概論、日本国憲法、民法、刑法、商法、行政法、労働法、国際法等、マクロ経済学、ミクロ経済学、経営学、経済原論、経済政策、経済学史、財政学、国際経済論、金融論、貿易論、会計学、簿記学、商品学、農業経済、工業経済、社会学、政治学、行政学、政策学、ビジネス学、コミュニケーション学、教育学、福祉学、心理学、統計学など。

社会科学に属する科目は非常に範囲が広く、理系・文系問わず履修できる科目が多いため、既に大学を卒業してしまっている場合であっても、たまたま取得できているケースも少なくないでしょう。

これに類する科目を履修できているか判別できない場合には、最寄りの国税局の人事課税理士試験担当係に問い合わせることで確認できます。

大学・短大・高専を出ていない方(高卒の方・中卒の方)は、「日商簿記1級・全経簿記上級の合格」、または職歴要件である「税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事」のクリアを目指すのが現実的です。

なお、税理士試験科目のうち会計学の2科目(簿記論・財務諸表論)については、受験資格が課されていないため、誰でも受験することができます。(高卒・中卒の方でも誰でも受験可能)

また、10番目の要件である「税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事した者」は、(後述する)税理士登録に必要な実務経験も兼ねています。

そのため、特に働きながら税理士を目指す予定の方は、まず会計事務所などで2年間働きながら簿記論・財務諸表論の合格を目指し、受験資格を得たところで残りの3科目の合格を目指す、というプランが最もコストパフォーマンスに優れています。

余談ですが、以前(2022年まで)は簿記論・財務諸表論についても受験資格が必要とされており、また学識要件も厳しく、税理士試験は受験までのハードルが非常に高い試験でした。

しかし、2023年からは受験資格が大きく緩和したため、より税理士になれるチャンスが増えました。

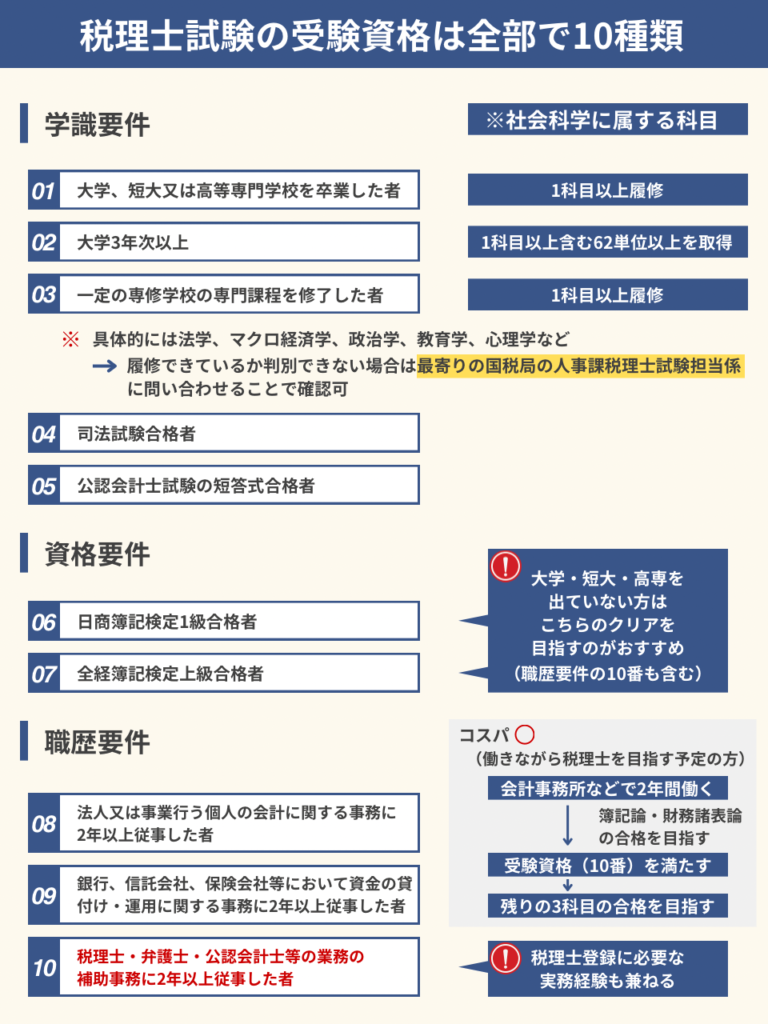

実務経験|会計事務所で2年以上の就労経験が必要

税理士登録をするためには、会計事務所等で2年以上の実務経験を積む必要があります。

具体的に求められる実務経験は、次のように規定されています。

| 租税に関する事務 |

| 税務官公署における事務のほか、その他の官公署及び会社等における税務に関する事務 |

| 貸借対照表勘定・損益勘定を設けて計理する会計に関する事務(※) |

| 簿記上の取引について、簿記の原則に従い取引仕訳を行う事務 |

| 仕訳帳等から各勘定への転記事務 |

| 元帳を整理し、日計表又は月計表を作成して、その記録の正否を判断する事務 |

| 決算手続に関する事務 |

| 財務諸表の作成に関する事務 |

| 帳簿組織を立案し、又は原始記録と帳簿記入の事項とを照合点検する事務 |

※ 特別な判断を要しない機械的事務を除く

上記のような業務を2年以上経験することで、実務要件を満たすことができます。(全てを経験する必要はありません)

専門用語が多く分かりづらいと思いますが、一般的な会計事務所に勤めていればクリアすることができます。

働いていて「これは実務要件を満たすのか?」と心配になった場合は、日本税理士会連合会に問い合わせることで個別に確認することができます。

なお、この実務経験をクリアする時期はいつでもよく、またアルバイトであっても実務要件をクリアできるケースがあります。

また先述しましたが、この税理士登録のための実務経験は税法3科目の受験資格と同じですので、会計事務所で2年間働くと受験資格・実務要件を同時にクリアすることができます。

税理士試験の概要|合格までの道のりを解説!

税理士になるための最も高いハードルが、税理士試験に合格することです。

そこで、税理士試験の概要について詳細に解説します。

※ 各項目を選択すると、該当項目にジャンプします。

それぞれ解説します。

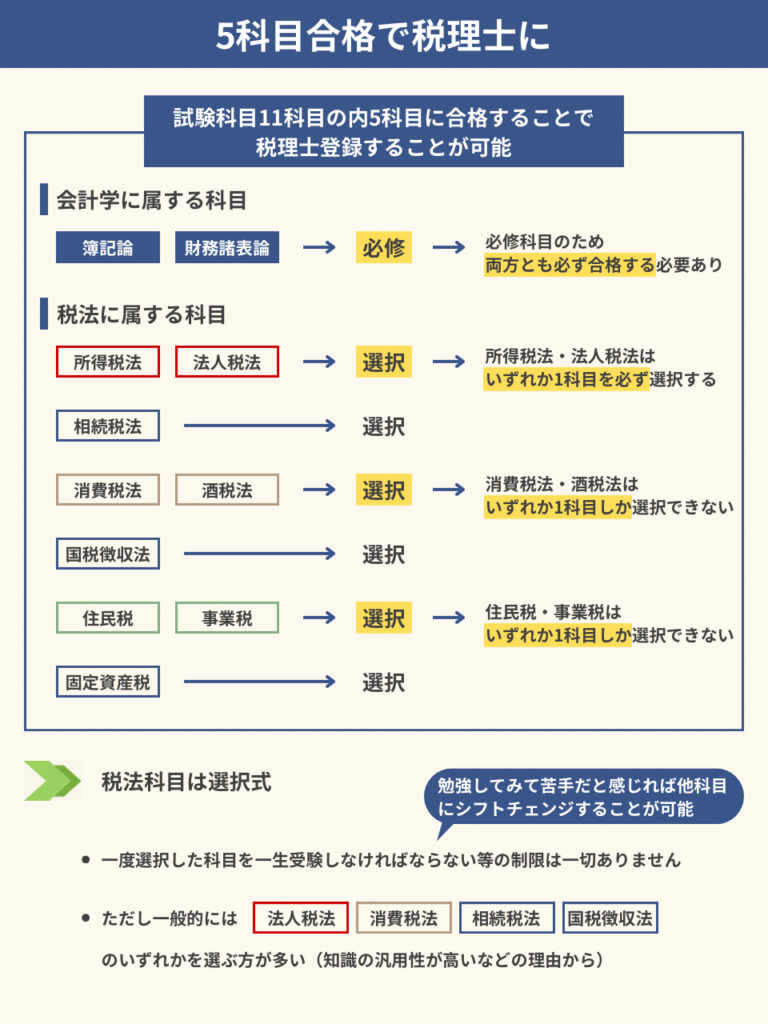

税理士試験科目は計11種|うち5科目に合格すれば税理士になれる

税理士試験の試験科目は計11科目あり、このうち5科目に合格することで税理士登録することができます。

| 会計学に属する科目 | |

| 簿記論 | 必修 |

| 財務諸表論 | 必修 |

| 税法に属する科目 | |

| 所得税法 | 選択 (※1) |

| 法人税法 | 選択 (※1) |

| 相続税法 | 選択 |

| 消費税法 | 選択 (※2) |

| 酒税法 | 選択 (※2) |

| 国税徴収法 | 選択 |

| 住民税 | 選択 (※3) |

| 事業税 | 選択 (※3) |

| 固定資産税 | 選択 |

- 1) 所得税法・法人税法はいずれか1科目を必ず選択する

- 2) 消費税法・酒税法は、いずれか1科目しか選択できない

- 3) 住民税・事業税は、いずれか1科目しか選択できない

簿記論・財務諸表論は必修科目ですので、両方とも必ず合格しなければなりません。

税法科目は選択式ですから、学習ボリューム・必要な学習時間・難易度・合格率・得意不得意・好き嫌い・合格後に知識を活かしたいかどうか等、個人個人で受験科目を選ぶことになります。

一度選択した科目を一生受験しなければならない、等の制限は一切ありませんので、勉強してみて苦手だと感じれば他科目にシフトチェンジすることが可能です。

ただし、一般的には法人税法・消費税法・相続税法・国税徴収法のいずれかを選ぶ方が多いです。(知識の汎用性が高いなどの理由から。)

なお、試験内容はすべて記述式です。

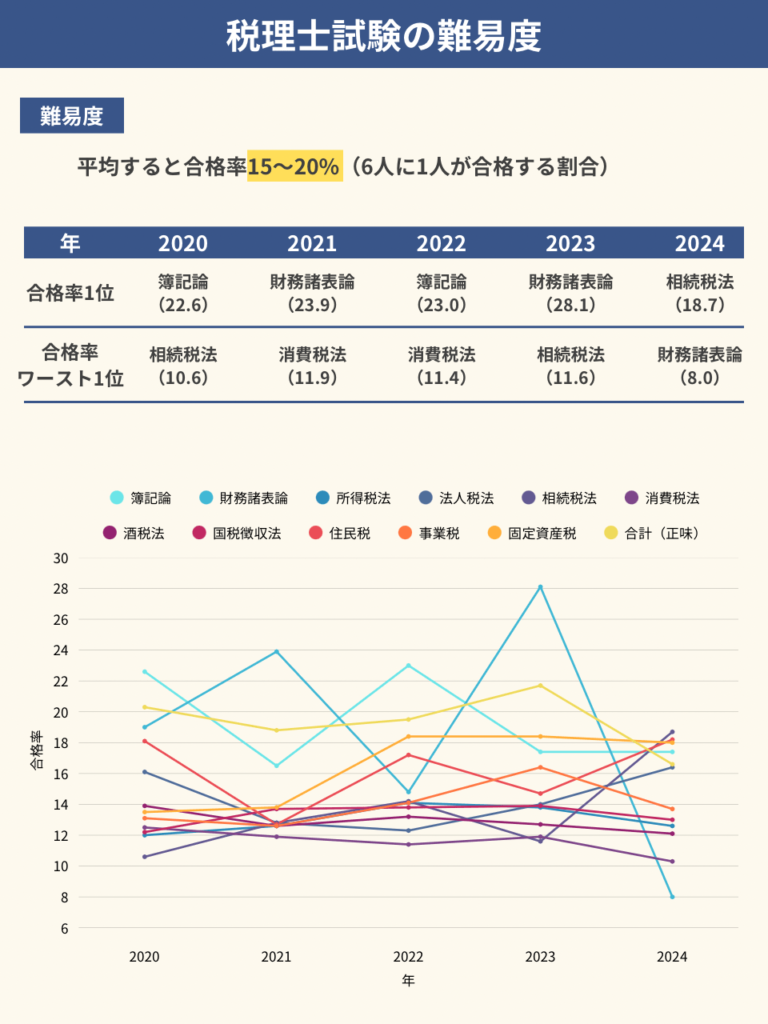

税理士試験の難易度|合格率は大体15~20%で科目ごとに差がある

税理士試験の難易度は、間違いなく「高い」です。

私自身も受験しており、難易度の高さは身をもって体感しています。

決して、手を抜いて合格できる試験ではありません。

また、税理士試験の難易度は科目ごとに異なります。

各科目の合格率は、次のとおりです。

| 科目名 | 2020年 | 2021年 | 2022年 | 2023年 | 2024年 |

|---|---|---|---|---|---|

| 簿記論 | 22.6% | 16.5% | 23.0% | 17.4% | 17.4% |

| 財務諸表論 | 19.0% | 23.9% | 14.8% | 28.1% | 8.0% |

| 所得税法 | 12.0% | 12.6% | 14.1% | 13.8% | 12.6% |

| 法人税法 | 16.1% | 12.8% | 12.3% | 14.0% | 16.4% |

| 相続税法 | 10.6% | 12.8% | 14.2% | 11.6% | 18.7% |

| 消費税法 | 12.5% | 11.9% | 11.4% | 11.9% | 10.3% |

| 酒税法 | 13.9% | 12.6% | 13.2% | 12.7% | 12.1% |

| 国税徴収法 | 12.2% | 13.7% | 13.8% | 13.9% | 13.0% |

| 住民税 | 18.1% | 12.7% | 17.2% | 14.7% | 18.2% |

| 事業税 | 13.1% | 12.6% | 14.1% | 16.4% | 13.7% |

| 固定資産税 | 13.5% | 13.8% | 18.4% | 18.4% | 18.0% |

| 合計 (延人員) | 17.3% | 16.5% | 16.7% | 16.7% | 13.5% |

| 合計 (正味) | 20.3% | 18.8% | 19.5% | 21.7% | 16.6% |

- 各年の合格率上位3科目:青色マーカー

- 各年の合格率下位3科目:黄色マーカー

平均すると、税理士試験は合格率15~20%の試験です。

6人に1人が合格する割合ですね。

また例年、必修科目である簿記論・財務諸表論は合格率が高い傾向にあります。

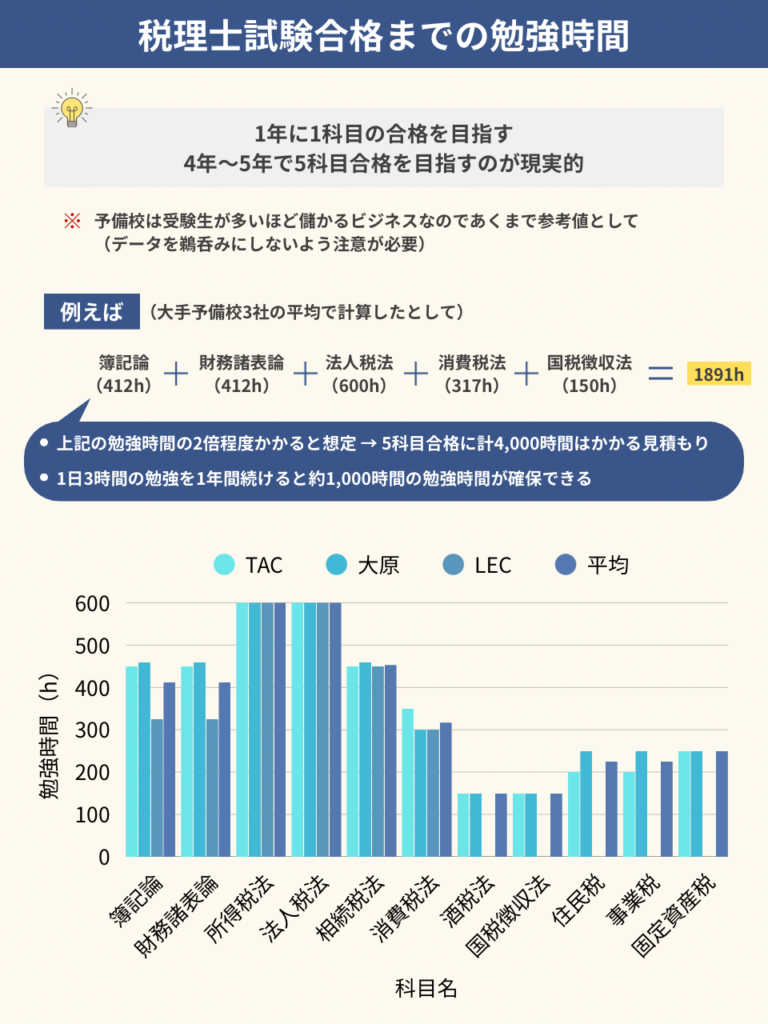

税理士試験合格までの勉強時間|科目によって大きく差がある!

税理士試験の合格にかかる勉強時間は、科目によって大きく異なります。

ここでは、大手予備校3社が公開している科目別勉強時間を掲載します。

| 科目名 | TAC | 大原 | LEC | 平均 |

|---|---|---|---|---|

| 簿記論 | 450時間 | 460時間 | 325時間 | 412時間 |

| 財務諸表論 | 450時間 | 460時間 | 325時間 | 412時間 |

| 所得税法 | 600時間 | 600時間 | 600時間 | 600時間 |

| 法人税法 | 600時間 | 600時間 | 600時間 | 600時間 |

| 相続税法 | 450時間 | 460時間 | 450時間 | 453時間 |

| 消費税法 | 350時間 | 300時間 | 300時間 | 317時間 |

| 酒税法 | 150時間 | 150時間 | (非公表) | 150時間 |

| 国税徴収法 | 150時間 | 150時間 | (非公表) | 150時間 |

| 住民税 | 200時間 | 250時間 | (非公表) | 225時間 |

| 事業税 | 200時間 | 250時間 | (非公表) | 225時間 |

| 固定資産税 | 250時間 | 250時間 | (非公表) | 250時間 |

予備校によってバラツキがありますので、3社の平均値を算出しています。

例えば、簿記論+財務諸表論+法人税法+消費税法+国税徴収法で合格を目指す場合、計1,891時間で合格できる計算です…

…って、そんなわけあるかい!!!

というのが私の感想です。

こんな短時間で合格できるわけがありません。(よほどの天才なら別ですが)

私は公認会計士試験に合格していますが、勉強時間は6,000時間以上かかりました。

しかし、予備校の公開する勉強時間はナントたったの3,000時間。

周囲の受験生を見ても、そんな短時間で合格している人は居ませんでした。

予備校は受験生が多いほど儲かるビジネスなので、勉強時間をかなり過少に見積もっています。

悪質だとさえ感じますが、まぁあくまで参考値ですからね…。

というわけで、私は上記の勉強時間の2倍程度かかると想定すべきと結論付けます。

つまり、5科目合格に計4,000時間はかかるでしょう。

1日3時間の勉強を1年間続けると、約1,000時間の勉強時間が確保できます。

1年に1科目の合格を目指し、4年~5年で5科目合格を目指すのが現実的です。

予備校が示しているデータを鵜呑みにしないよう、ご注意ください。

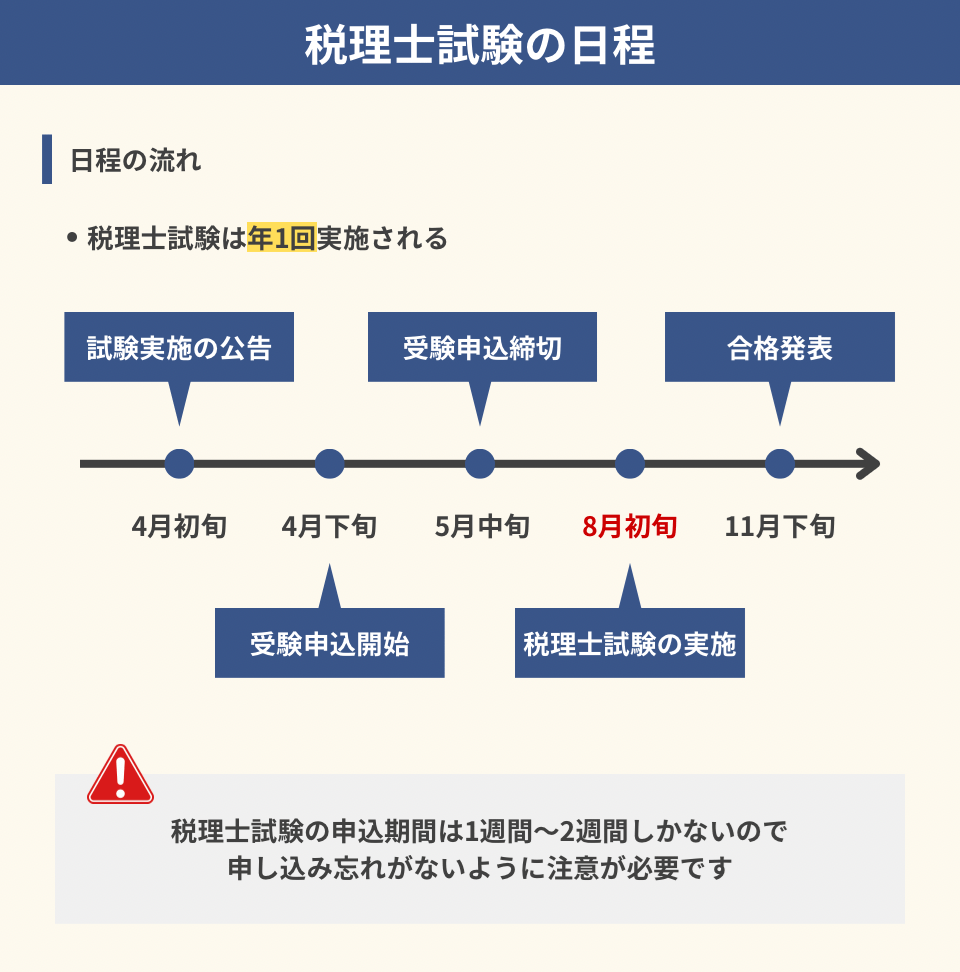

税理士試験の日程|本試験は8月・合格発表は11月

税理士試験は年1回実施され、毎年次のような日程で進みます。

| 内容 | 日程 |

|---|---|

| 試験実施の公告 | 4月初旬 |

| 受験申込開始 | 4月下旬 |

| 受験申込締切 | 5月中旬 |

| 税理士試験の実施 | 8月初旬 |

| 合格発表 | 11月下旬 |

年1回の実施のため、落ちてしまった場合、次に受験できるのは1年後です。

また、税理士試験の申込期間は1週間~2週間しかありませんので、必ず忘れずに申し込んでください。

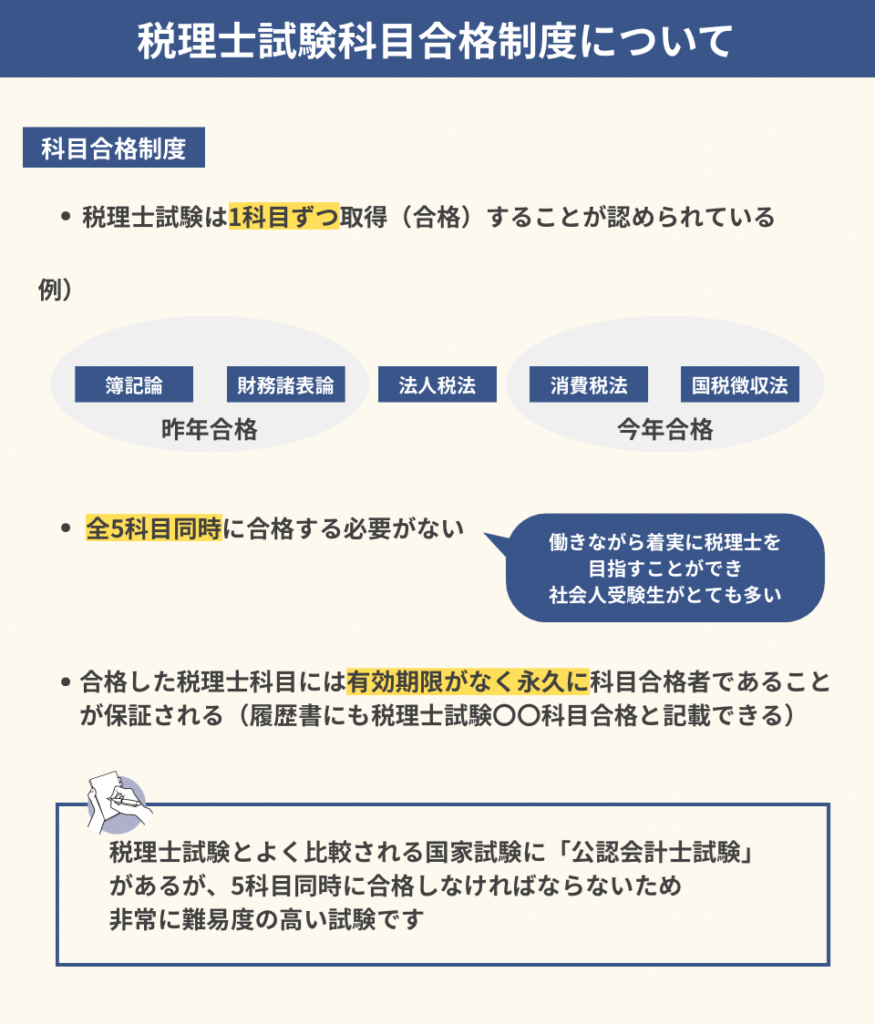

税理士試験科目合格制度について

税理士試験は科目合格制度が採用されており、1科目ずつ取得(合格)することが認められています。

全5科目同時に合格する必要がないため、働きながら着実に税理士を目指すことができ、社会人受験生がとても多いという特徴があります。

税理士試験とよく比較される国家試験に、「公認会計士試験」があります。

公認会計士試験は科目合格制度が(原則)採用されておらず、5科目同時に合格しなければならないため、非常に難易度の高い試験です。

なお、合格した税理士科目には有効期限がなく、永久に科目合格者であることが保証されます。(履歴書にも、税理士試験〇〇科目合格と記載することができます。)

税理士試験の科目免除制度について

最後に、実は税理士試験には免除制度があり、試験を受けずとも一定の税理士科目を合格したものとみなされるケースがあります。

具体的な科目免除の要件・免除される科目は、次のとおりです。

| 資格による試験免除 | 免除科目 |

|---|---|

| 弁護士 | 全科目 |

| 公認会計士 | 全科目 |

| 学位取得による科目免除 | 免除科目 |

| 平成14年3月までに大学院に進学した者 | 商学の学位(修士または博士)を持つ者は会計系の科目(簿記論、財務諸表論) 法学、または経済学のうち財政学の学位(修士または博士)を持つ者は税法系の科目(選択必修及び選択科目) |

| 平成14年4月以降に大学院に進学した者で、会計系あるいは税法系の修士論文を執筆し学位を得た上で、それぞれの科目に1科目以上合格した者 | 会計学に属する科目等の学位を持つ者は残る会計系の科目 税法に属する科目等の学位を持つ者は残る税法系の科目 |

| 平成14年4月以降に大学院に進学した者で、会計系あるいは税法系の博士論文を執筆し学位を得た者 | 会計学に属する科目等の学位を持つ者は会計系の科目 税法に属する科目等の学位を持つ者は税法系の科目 |

| 国税従事による科目免除 | 免除科目 |

| 10年又は15年以上税務署に勤務した国税従事者 | 税法系の科目 |

| 23年又は28年以上税務署に勤務し、指定研修を修了した国税従事者 | 会計系の科目 |

もし、これから税理士資格の取得を目指される方が科目免除制度を活用するのであれば、「学位取得による科目免除」を目指すのが現実的です。(弁護士・公認会計士資格の取得は難易度が高すぎますし、国税従事は年数がかかりすぎます。)

つまり、会計系の大学院で学位を取得するという方法です。

大学院で学習し修士論文を書くことで税理士科目合格が与えられるため、ある意味ウラ技的に活用されるケースも見かけます。

ただし 大学院の授業は決して楽ではありませんし、時間もお金もかかりますので、リスクとリターンを天秤にかけ慎重に決断する必要があります。

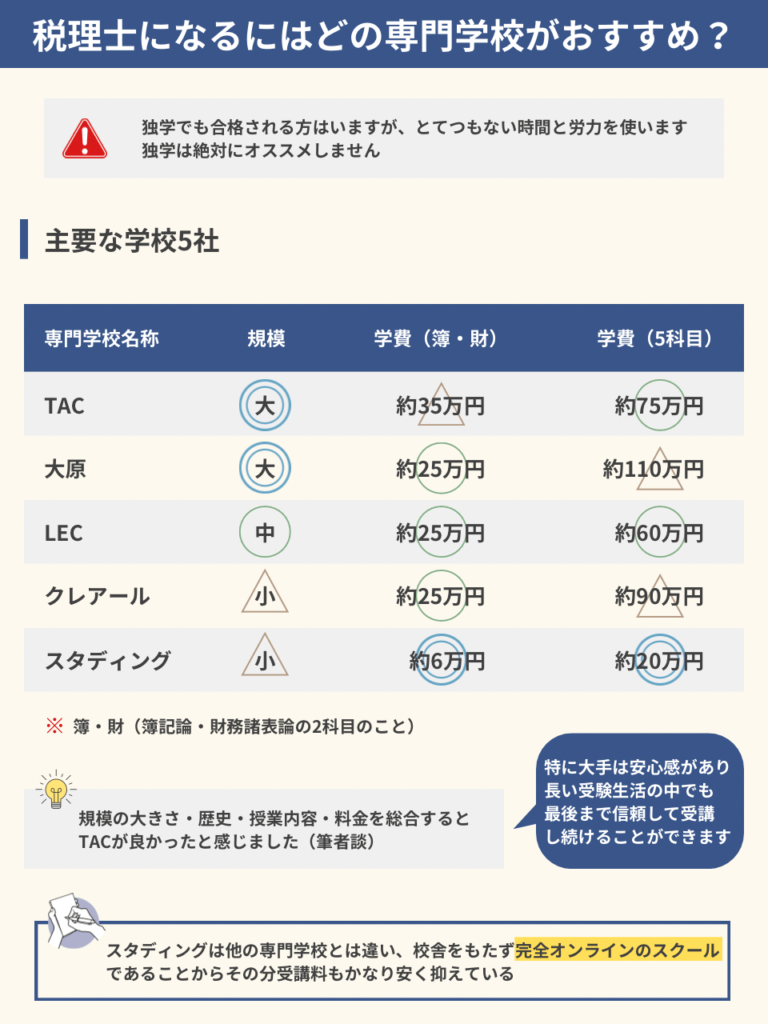

税理士になるにはどの専門学校がおすすめ?|規模で選ぶor費用で選ぶ

税理士になるには、必ず専門学校(予備校)を使う必要があります。

独学でも合格される方はいると思いますが…とてつもない時間・労力を使います。私は独学は絶対にオススメしません。

税理士の専門学校(予備校)はいくつかありますが、主要な学校は次の5社です。

| 専門学校名称 | 規模 | 学費 (簿・財) | 学費 (5科目) |

|---|---|---|---|

| TAC | 大 | 約 35万円 | 約 75万円 |

| 大原 | 大 | 約 25万円 | 約 110万円 |

| LEC | 中 | 約 25万円 | 約 60万円 |

| クレアール | 小 | 約 25万円 | 約 90万円 |

| スタディング | 小 | 約 6万円 | 約 20万円 |

学費で見てみると、簿・財(簿記論・財務諸表論の2科目のこと)コースは安くても、その他3科目を含めた5科目コースになると高くなる、といったトレードオフ関係が見て取れます。予備校もうまくやってますね…。

私はTACとLECしか使ったことがないので、一概にどの専門学校がオススメであると断言することはできません。(というか、おすすめランキングとか作っているWebサイトは、絶対に全部受講していないと思います。)

しかし、規模の大きさ・歴史・授業内容・料金を総合すると、TACが良かったと感じました。

特に大手は安心感があり、長い受験生活の中でも最後まで信頼して受講し続けることができます。

また スタディングという予備校だけ、学費が群を抜いて安いのも特徴的です。

スタディングは他の専門学校とは違い、校舎をもたず完全オンラインのスクールであることから、その分受講料もかなり安く抑えているようです。

他社の4分の1くらいの価格で受講できるため、とりあえず税理士の勉強をしてみようかなという方は、スタディングから利用してみると良いでしょう。

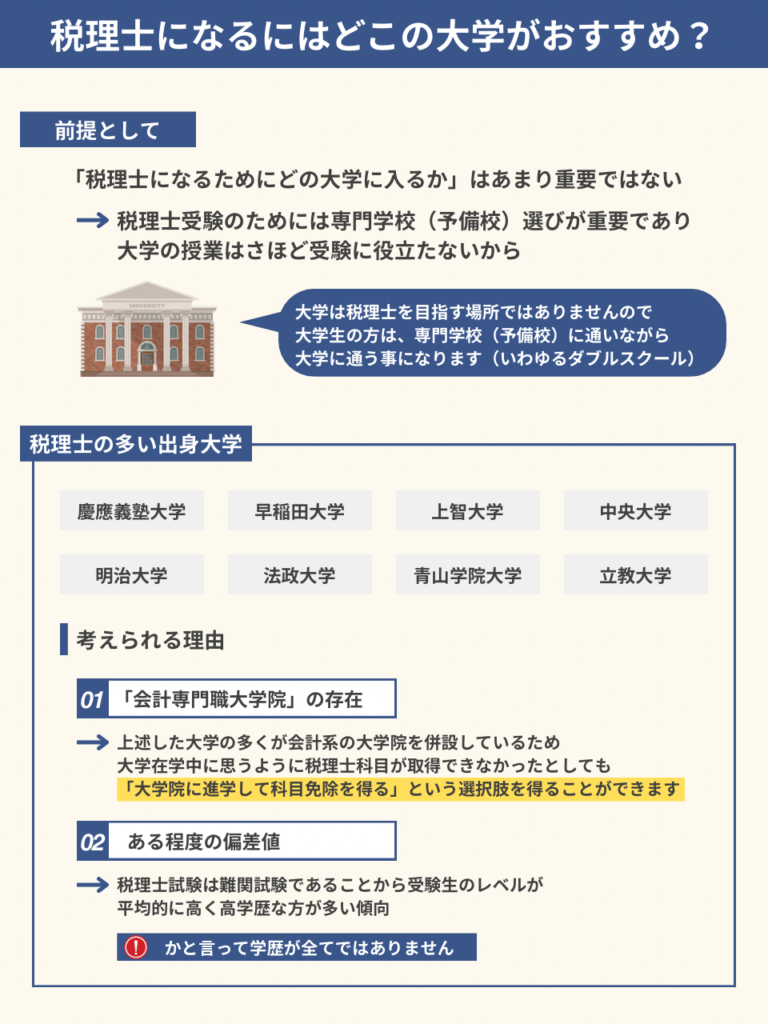

税理士になるにはどこの大学がおすすめ?|ぶっちゃけどこでも良い

まず前提として、「税理士になるためにどの大学に入るか」はあまり重要ではありません。

なぜなら、税理士受験のためには専門学校(予備校)選びが重要であり、大学の授業はさほど受験に役立たないからです。

こう言ってしまうと大学関係者から叱られそうですが、、、実際そうだと思います。

大学は税理士を目指す場所ではありませんので。

そのため、大学生の方は、専門学校(予備校)に通いながら大学に通う事になります。(いわゆるダブルスクール)

税理士試験合格者の中では、次の大学は出身者が多いと感じます。

- 慶應義塾大学

- 早稲田大学

- 上智大学

- 中央大学

- 明治大学

- 法政大学

- 青山学院大学

- 立教大学

いわゆる早慶上智+MARCH出身者がかなり多い実感があります。(ちなみに東京理科大はあまり会ったことがありません。)

この理由は2つ考えられます。

1つ目は「会計専門職大学院」の存在です。

科目免除制度の項目で少し触れましたが、会計専門職大学院で修士論文を書くことで、税理士試験科目の一部を免除することができます。

上述した大学の多くが会計系の大学院を併設しているため、大学在学中に思うように税理士科目が取得できなかったとしても、「大学院に進学し、科目免除を得る」という選択肢を得ることができます。

2つ目は「ある程度の偏差値」です。

税理士試験は難関試験であることから、受験生のレベルが平均的に高く、高学歴な方が多い傾向にあるのです。

かと言って、学歴が全てではありません。

私自身、大学の偏差値は40くらいでしたからね…。

話を戻しますが、あくまで大学は税理士を目指す場所ではありません。

そのため、「税理士受験に適した大学を探す」という視点は、さほど重要ではないと思います。

ただし、「学部」くらいは選んだ方が良いです。

おすすめの学部|商学部・経営学部・経済学部・法学部あたりが良い

税理士になるためのオススメの学部は、次のとおりです。

- 商学部

- 経営学部

- 経済学部

- 法学部

もちろん大学によって呼称は異なりますが、おおよそ上記4種類の学部がおすすめです。

商学部・経営学部・経済学部では、主に会計に関する科目(簿記論・財務諸表論)に関連した講義・単位が多い印象があり、税理士試験の受験勉強と親和性が非常に高いです。

また、法学部では税法科目に関連した講義・単位が多い(ただし大学によって多少異なります)印象があり、こちらも税理士試験の受験勉強との親和性が高いです。

ただし、学部で取得できる具体的な単位については、事前に各大学・各学部に問い合わせてください。

また、大学・学部を選ぶ際には、「実際にどの程度の税理士試験合格者を輩出しているか」も確認しておくと良いですよ。

理系と文系どっちがおすすめ?|ちなみに私は工学部出身…

税理士試験は完全に文系の試験です。

試験では計算が必要とされますが、数学的な考え方はほぼ必要なく、計算自体も電卓を使用します。

計算も大切ですが、それよりも膨大な量の法律用語・数値・論述パターンを暗記する必要があり、文系的な能力を求められます。

そのため、学部学科を選ぶ際は文系を選ぶべきです。

と、ここまで言っておいて何ですが、私自身は理系出身です。(暗記めちゃくちゃ大変だった…。)

大学と専門学校どっちを選ぶべき?|個人的には両方をおすすめします

「大学に行かない」という選択肢がある方は、かなり悩みどころだと思います。

大学に行くことで、税理士を諦めた場合のリスクヘッジができますが、一方で税理士試験の受験に専念することができません。

私の個人的意見ですが、大学に行けるのであれば、大学に行っておくべきです。その上でダブルスクールで専門学校を利用しましょう。

税理士になった後は「学歴」はほぼ意味がなくなるのですが、必ず税理士になれる保証はありません。

税理士を諦めた場合のリスクが大きすぎるため、大学は出ておいた方が良いです。

働きながら税理士になるのは無理ではない!むしろ社会人受験生が大半!

結論から言えば、むしろ税理士は働きながら目指しやすい資格です。

これは私の主観ではなく、国税庁が公開している合格者内訳をみれば明らかです。

受験者・合格者の内訳データ

| 大学卒 | 24,987人 | 3,767人 | 15.1% |

|---|---|---|---|

| 大学在学中 | 2,461人 | 646人 | 26.2% |

| 短大・旧専卒 | 685人 | 66人 | 9.6% |

| 専門学校卒 | 2,854人 | 360人 | 12.6% |

| 高校・旧中卒 | 3,015人 | 651人 | 21.6% |

| その他 | 755人 | 272人 | 36.0% |

| (合計) | 34,757人 | 5,762人 | 16.6% |

| 41歳以上 | 11,543人 | 972人 | 8.4% |

| 36~40歳 | 4,668人 | 669人 | 14.3% |

| 31~35歳 | 4,990人 | 887人 | 17.8% |

| 26~30歳 | 5,775人 | 1,131人 | 19.6% |

| 25歳以下 | 7,781人 | 2,103人 | 27.0% |

| 合計 | 34,757人 | 5,762人 | 16.6% |

※ 「合格者数」には一部科目合格者・5科目合格者の双方が含まれます。

合格者のうち、「大学在学中」の方は全体の約1割にも満たず、大半が既卒の受験生です。特に大卒の合格者が多いですね。

また、合格者の約3割が25歳以下の受験生ですが、約7割は26歳以上の受験生です。合格者のうち全体の2割が41歳以上であるというのも特徴的でしょう。

以上のことから、働きながら税理士を目指す方が大半であることが分かります。

先述の科目合格制度が採用されていることからも、税理士試験は社会人に人気の資格なのです。

ただし、どんな会社でも働きながら税理士を目指せるわけではありません。

税理士を目指すためには、より受験に最適な職場を選ぶ必要があります。

税理士受験に適した職場の選び方は、無理なく働きながら税理士に合格できる「職場」の選び方の記事でかなり具体的に解説しました。

非常に参考になるはずです。

税理士としてのキャリアを解説|独立開業する人が多い

税理士を目指すなら、そもそも税理士がどんな仕事なのか?知っておくべきです。

ここでは、私たち税理士のキャリアを紹介します。

仕事内容|確定申告書類の作成代行がメイン!

税理士の仕事は様々であり、税理士になったら必ず関与する仕事というものがあるわけではありません。

しかし、一般的には次の業務に関与します。

- 税務代理

- 税務書類の作成

- 税務相談

これらは税理士の独占業務と呼ばれ、税理士にしか提供することが許されない業務です。(税理士法第2条)

主に会計事務所または税理士法人内で関与する仕事であり、具体的には次のような作業を行います。

- クライアントの確定申告書を作成する

- クライアントに代わって確定申告を行う

- クライアントからの税務相談に対応する 等

たまにTwitterなどを見ていると、税理士ではない人が個人の税務相談に答えていたりしますが、あれ実は税理士法違反にあたる可能性があります。

このように、税金に関連した仕事は税理士の独占業務であることから、ここに大きな需要が生まれ税理士の収入に繋がるという仕組みです。

年収|全体平均は約884万円で独立開業すると青天井

税理士の年収については、日本税理士会連合会が過去に大規模アンケート調査を実施しています。

このアンケート調査によると、税理士の平均年収は次のとおりです。

| 回答者数 | 平均年収 | |

|---|---|---|

| 所属税理士(※1) | 5,973件 | 約685万円 |

| 開業税理士(※2) | 22,908件 | 約871万円 |

| 社員税理士(※3) | 6,481件 | 約1,108万円 |

| 合計/加重平均 | 35,362件 | 約884万円 |

脚注

- 他の開業税理士又は税理士法人の補助者として税理士業務に常時従事する税理士

- 自己の税理士事務所を有する税理士

- 税理士法人の社員たる税理士

全体を平均すると、税理士の年収は約884万円でした。

ただし、「開業税理士」の中には年収が1億を超える方も見られ、かなりの振れ幅があります。

個人の能力によって大きく稼ぐことができるのも、税理士という資格の大きな魅力の一つです。

なお、上記はかなりざっくりとした年収に過ぎません。

職種・年齢など、より細かな年収推移については以下の記事内で詳細に解説しています。

税理士になった後のキャリア|多くが独立開業をしていく

税理士になった後は、次のようなキャリアを歩むことになります。

- 会計事務所・税理士法人でそのまま働く

- 他の会計事務所・税理士法人に転職する

- 税務コンサルタントに転職する

- 一般企業(経理・税務)に転職する

- 独立する

税理士登録後、最も多いのは独立開業するキャリアです。

私の周りの税理士たちを見ていても、(会計事務所である程度の経験を詰んだら)独立する人が多いです。

私自身も、税理士として会計事務所を開業しています。

やはり独立すると会社に縛られることがなくなるため、ストレスがなくなります。

また、会社員では成し得ない水準の収入を得ることができるため、経済的にも得です。

文字通り、私は税理士登録してから人生が変わったと感じています。もちろん良い意味です。

とはいえ、独立する以外にも税理士のキャリアは幅広く、転職によりキャリアアップされる方もたくさんいます。

まずは税理士になることを第一に目指し、その後、英語力や専門性の高い税務分野を極めてキャリアアップしていくのがおすすめです。

税理士になるには?よくある疑問と回答

その他、税理士を目指す際のよくある疑問をまとめました。

税理士の受験資格がないのですがまず何をすべきですか?

簿記論・財務諸表論の2科目だけは受験資格が求められませんので、まずはこの2科目の受験勉強を進めましょう。

税理士の受験資格の中で最もハードルが低いのが「会計事務所での2年以上の実務経験」ですので、同時に会計事務所で働きながら税理士を目指す、というのが最も効率的です。

それによって、簿記論・財務諸表論に合格する頃には(残り3科目の)受験資格が手に入ります。

高卒で税理士になるのは無理ですか?

いいえ、無理ではありません。

先述のとおり、税理士科目合格者の約1割が高卒・中卒の方です。

実際、私の知人税理士の中にも高卒の方がおられます。

結局のところ、いかに努力したかが問われるのが税理士試験であると感じます。

主婦でも税理士になれますか?

はい、なれます。

専業主婦の方が育児・子育てをしながら税理士試験の勉強をし、合格されたケースをよく見かけます。

最近では予備校に通わず完全オンラインで受講できる予備校も増えましたから、税理士を目指しやすい環境と言えます。

独学でも税理士になれますか?

これはほぼ不可能だと思います。

1科目・2科目程度であれば独学でも合格できると思いますが(何年かかるか未知ですが…)、5科目合格は難易度が高すぎるので、辞めておいた方が良いと思います。

税理士を目指すのであれば、初めから予備校を利用し、本気で受験生活に身を置くべきです。

ダラダラと勉強をしてしまうと、年月だけが過ぎ去ってしまい、思うような結果が残らないパターンが多いです。

どんな人が税理士事務所に向いてますか?

税理士事務所には、次のような人が向いています。

- 分からないことを自ら調べられる人

- コミュニケーション能力の高い人

- 細かい作業が好きな人

- 体力のある人

- 勉強が好き・向上心のある人

細かな作業をするイメージのある税理士事務所での仕事ですが、実は、体力(気力)・コミュ力も必要になります。

どれか1つでも当てはまる人は、税理士事務所に向いていると言えます。

高卒で税理士になるには何から始めるべきですか?

まずは働きながら、簿記論・財務諸表論の学習・受験を進めることをオススメします。

また、ご自身の学力に不安がある場合には、日商簿記1級の取得を目指すのも良いでしょう。

日商簿記1級は難関資格ですが、税理士試験の簿記論と親和性が高く、税理士試験への適性を判断するにはうってつけの資格です。

もちろん、いきなり簿記1級を取得するのは難しいため、まずは簿記3級からチャレンジし、少しずつステップアップすると良いでしょう。

中卒で税理士になるには何から始めるべきですか?

現時点のご年齢にもよりますが、もしまだ10代であれば、まずは学力・適性を確認する意味で日商簿記1級の取得を目指すことをオススメします。(段階的に、簿記3級→簿記2級→簿記1級とステップアップすると良いです)

日商簿記1級はとても難易度の高い資格試験ですが、税理士試験(簿記論)との親和性が非常に高く、税理士試験の適性を確認するのに最適です。

また、20代以降であれば税理士事務所で働きながら簿記論・財務諸表論の学習を進めると良いでしょう。

未経験でも会計事務所で働くことは可能?

はい。可能ですし、むしろ会計事務所では未経験者が採用されやすいです。

ただし、良い会計事務所に転職するにはコツが必要です。

ブラックな会計事務所があるって本当?

はい。残念ながら、パワハラ等のあるブラックな会計事務所は存在します。

私の周りには多くの会計事務所スタッフ・税理士がいますが、本当によく聞きます。

ブラックな会計事務所の見分け方については、次の記事で全て紹介しています。

今すぐ税理士を目指すなら働きながら目指すのがオススメ!

以上、税理士になるためのステップを全て紹介しました。

先述のとおり、税理士受験生の大半は社会人受験生です。

会計事務所で働きながら税理士を目指すことで、実務で覚えた知識をそのまま受験勉強に活用できるため、むしろ効率的であるとさえ言えます。

最後に、会計事務所に強い転職エージェントTOP5を掲載しておきます。

| ヒュープロ (Hupro) | レックスアドバイザーズ | MS-Japan | 人材ドラフト | マイナビ税理士 | |

|---|---|---|---|---|---|

|  | ||||

| 総合評価 | ( 10/10 ) | ( 9/10 ) | ( 7/10 ) | ( 6/10 ) | ( 6/10 ) |

| 求人数 | 約 5,500 件 | 1,200件以上 | 約 1,300 件 | 約 1,000 件 | 約 600 件 |

| 対象年代 | 20代~50代 | 20代~50代 | 30代~40代 | 20代~30代 | 20代~30代 |

| 設立 | 2015年 | 2002年 | 1990年 | 2000年 | 1973年 |

| 資本金 | 2億2740万円 | 6000万円 | 5億8600万円 | 3400万円 | 21億210万円 |

| 得意領域 | 会計事務所 税理士法人 | 会計事務所 コンサル 経理 | 経理 会計事務所 | 会計事務所 | 税理士 |

| 強み | 求人数No.1 | 面接対策に強い | 管理部門に強い | – | 税理士専門 |

| 利用料金 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 評判・口コミ | 評判をみる | 評判をみる | 評判をみる | 評判をみる | 評判をみる |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

登録すると、すぐに担当コンサルタントから面談の「日程調整」に関する電話がきます。この時点で自分の希望を遠慮せずに伝えることで、自分に合う求人をいち早くGETできます。

会計事務所への転職なら、ヒュープロ1択です。

なぜなら唯一の会計事務所専門エージェントであり、求人数がNo.1だからです。

税理士試験は年に1度の試験であり、チャンスは非常に少ないです。

そのため、できる限り早くから学習をスタートしておくことが合格の秘訣です。

本記事が、皆さんの受験生活のスタートに役立てば幸いです。