所長税理士の藤沼です。

税理士資格は「働きながら目指せる難関資格」として有名です。

ただし、それは「正しい職場」を選べていることが前提。

ブラックな職場・受験に相応しくない職場を選んでしまうと、いつまで経っても税理士試験に合格できず、ムダな時間を過ごすことになります。

そこで本記事では、無理なく働きながら税理士を目指せる職種と、受験に最適な職場の選び方を紹介します。

この記事で分かること

- 「税理士資格の取得支援」をしている求人のうち、95%が会計事務所・税理士法人

- 職場選びでは「実際に税理士受験生が働いているか」が一番重要

- ブラックな会計事務所には要注意!求人票だけでは分からないため、必ず転職エージェントを使って内情をリサーチする

- 「1年で1科目合格」を目安に、ゴールから逆算したスケジュールを組む

- 予備校が公表している「合格までの平均勉強時間」はアテにならない

2014年 EY新日本監査法人 入社

2018年 東京共同会計事務所 入社

2019年 藤沼会計事務所 開業

2020年 アカウントエージェント㈱ 代表取締役

\ 会計事務所の求人数No.1! /

/ かんたん1分で登録完了 \

無理なく働きながら税理士を目指せる職種【おすすめ2選】

働きながら税理士を目指せる職種を、しらみつぶしに探してみました。

具体的には、大手特化型転職エージェントの公開する「税理士資格取得支援アリの求人」を抽出し集計しました。

結果は次のとおりです。

無理なく働きながら税理士を目指せる職種(集計)

| 職種 | 求人数 (東京) | 求人数 (東京以外) | 合計 |

|---|---|---|---|

| 会計事務所・税理士法人 | 171件 | 355件 | 526件 |

| 経理 | 24件 | 2件 | 26件 |

| (合計) | 195件 | 357件 | 552件 |

割合としては、全体の95%が「会計事務所・税理士法人」の求人でした。

また、残りの5%は経理の求人でしたが、その大半が東京都内での事業会社の求人でした。

よって、東京都在住の方には「会計事務所・税理士法人」または「経理」の選択肢があり、それ以外の地域在住の方は「会計事務所・税理士法人」1択と言えるでしょう。

次に、それぞれの職種での働き方など、詳細を解説します。

会計事務所・税理士法人|一番おすすめ!実務が税法科目に役立つ

働きながら税理士を目指す場合、大半の方が「会計事務所」または「税理士法人」を職場として選ぶでしょう。

というのも、税理士試験科目のうち次の科目に関連する業務が多く、相乗効果が得られるがあるからです。

相乗効果を得やすい税理士科目(例)

- 法人税

- 所得税

- 消費税

- 事業税

- 住民税

※ ただし、必ずしも関与できるわけではないので注意が必要です(後述)

その他、事務所によっては試験前に特別休暇が付与されるケースや、合格祝い金が支給されるケースもあるようです。

働きながら税理士を目指す受験生にとって、「会計事務所・税理士法人」は最も適した環境であると言っても過言ではありません。

経理|特に上場企業の実務は会計科目の学習に役立つ

事業会社の経理部においても、税理士試験の学習との相乗効果を狙うことができます。

経理部で相乗効果を得やすい税理士科目(例)

- 簿記論

- 財務諸表論

経理部では、企業会計基準に則った会計処理がなされるため、税法に触れる機会は限定的です。

一般的には、税務調整・決算申告などを顧問税理士に委託するケースが多く、法人税にすら触れることができないケースもあります。

そのため、「経理」は会計事務所・税理士法人に比べ、受験勉強との相乗効果が図りづらいと考えられます。

ただし、会計事務所では触れる機会の少ない簿財に直接触れることができるため、あえて経理を選ぶメリットもあります。

(参考)税理士登録に必要な実務経験について

なお、「会計事務所・税理士法人」「経理」では、通常の業務であれば税理士登録に必要な実務経験を積むことができます。

実務経験とは、税理士登録に必要とされる要件の1つです。

実務経験について、具体的には日本税理士会連合会「税理士登録の手引」(PDF)において下記のように規定されています。

簿記の原則に従って会計帳簿等を記録し、その会計記録に基づいて決算を行い、財務諸表等を作成する過程において簿記会計に関する知識を必要とする事務

- 簿記上の取引について、簿記の原則に従い取引仕訳を行う事務

- 仕訳帳等から各勘定への転記事務

- 元帳を整理し、日計表又は月計表を作成して、その記録の正否を判断する事務

- 決算手続きに関する事務

- 財務諸表の作成に関する事務

- 帳簿組織を立案し、又は原始記録と帳簿記入の事項とを照合点検する事務

※ ただし、上記であっても「特別な判断を要しない機械的事務(簿記会計に関する知識がなくともできる単純な事務をいい、電子計算機を使用して行う単純な入出力事務もこれに含まれる)」は除かれる。

少し難しく記述されていますが、要約すると、仕訳の記帳や決算手続きを「簿記の知識を使って」行う事務作業を指しています。

つまり、いわゆる「会計事務所・税理士法人」や「経理」での仕事をさします。

これらの実務経験を2年以上積むことで、(税理士5科目合格後に)税理士登録を行うことができます。

※ 「アルバイト」であっても「税理士試験合格前」であっても、要件を満たせば税理士登録可能です。

なお、具体的な実務要件の内容は日税連のHPを確認してください。

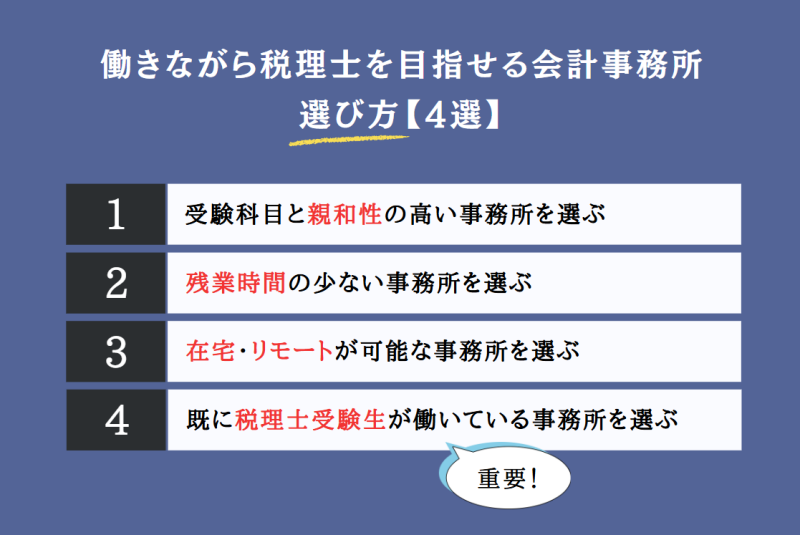

働きながら税理士を目指せる会計事務所の選び方【4選】

ここでは、働きながら税理士を目指す環境として「会計事務所」に限定して解説します。

より受験環境に適した会計事務所を選ぶ際は、次の点を意識することをオススメします。

それぞれ解説します。

受験科目と親和性の高い事務所を選ぶ|実務・座学での相乗効果

会計事務所・税理士法人は、組織によって関与できるサービスが異なります。

もちろん、一般的には法人税・所得税に関与できるケースが多いですが、そうでないケースもあるので注意が必要です。

たとえば、会計事務所の方針によってはM&A関連のコンサルティング(いわゆるFAS)などに関与するケースがあります。

これらのファイナンス業務は、税理士試験の受験内容とは親和性が少なく、受験勉強との相乗効果が得られません。

一方で、例えば「相続税」を受験される方は、相続に強い会計事務所を選ぶことで税理士補助業務に従事しながら相続の知識を深めることができます。

そのため、自分が受験する科目を予め決めておくという意思決定も必要になります。

残業時間の少ない事務所を選ぶ|ストレスを減らして学習効率UP

税理士を目指すのであれば、目標は「税理士試験合格」にフォーカスすべきであり、受験生活を妨げる要因は極力避けるべきです。

会計事務所での業務は、税理士試験の学習効率を促進させますが、(当然ですが)座学の方が学習効率は高いです。

そのため、できる限り残業時間の少ない事務所を選ぶべきです。

- 仕事時間が減り、その分を勉強に回せる

- 仕事の時間が減ることでストレスが減るため、勉強への集中力が増加する

残業時間は求人票に記載されているケースもあれば、転職エージェントを介して聞かなければ教えてもらえないケースもあります。

また、単にデータ上の残業時間が少ないだけでなく、「定時で帰りやすい空気感」があることも大切です。

真面目な方ほど、空気を読んでつい残業をしてしまう方が多いですが、それでは試験合格が遠のいてしまう恐れがあります。

事務所の雰囲気・空気感などは求人票を見ただけでは絶対に分かりませんので、こちらは転職エージェントを介して内情を必ずリサーチして下さい。

在宅勤務・リモートワークが可能な事務所を選ぶ|通勤時間をカット

コロナ禍に突入して以降、「在宅OK」「リモートワーク可」な会計事務所が非常に増えました。

そりゃそうです。ただでさえ小さな職場が多いのですから、クラスターが発生すれば全てが終わります。

- 通勤時間をカットできるため、その分を勉強に回せる

- 所長から余計な雑務を任されづらく、無駄な残業がなくなる

- 人間関係のストレスがなくなり、受験勉強の阻害要因が減る

上記のように、在宅・リモート勤務にできれば、税理士受験生にとって非常に多くのメリットが得られます。

コロナが明けてからは少しずつ在宅・リモートが減ってはきていますが、探せばまだまだ沢山あります。

求人サイトで自ら探すよりも、必ず税理士受験生に強い転職エージェントを使い、網羅的に求人を入手されることをおすすめします。

既に税理士受験生が働いている事務所を選ぶ|実際に居るか?が重要

税理士受験を支援する「制度」があったとしても、実際にその制度が「運用」されているとは限りません。

会計事務所業界は人手不足であることから、求人票に「受験支援制度あり」と記載することで、応募者を増やそうとしている会計事務所が存在します。

しかし、こうした人手不足に悩む会計事務所に就職をしてしまうと、「定時で上がらせてもらえない」「試験休暇がもらえない」といったリスクが発生する可能性もあります。

実際、ブラックな会計事務所は多いですから。

そこで、そのようなリスクの高い会計事務所を避ける方法として、実際に税理士受験生が働いているかどうかを確認することを強く推奨します。

実際に受験生が働いているのであれば、少なくとも働きながら税理士を目指せる環境であることの裏付けにはなるでしょう。

また、その他「受験生の人数」「入所してから合格した科目数」「受験生が何年間働いているのか」なども確認することで、より受験生活に適した事務所であるかの判断材料が得られます。

これらの情報は求人票にはまず記載されていない為、必ず転職エージェントを介して確認してください。

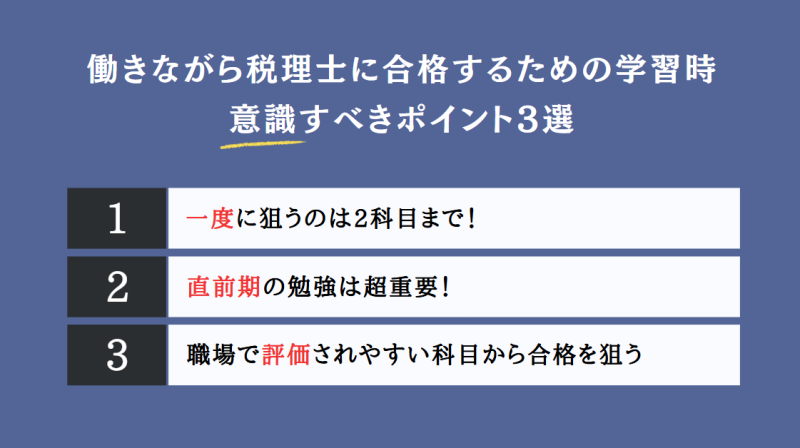

働きながら税理士に合格するための学習時に意識すべきポイント3選

働きながら税理士に合格するためには、学習時に以下のポイントを意識して下さい。

以下、それぞれ解説します。

一度に狙うのは2科目まで!優秀な人は1年に1科目ずつ合格する

1度に3科目以上の合格を目指すのは、絶対にやめましょう。これができるのは学生や無職専念の受験生だけです。

- 現実的に、働きながら3科目以上合格するのは不可能に近い

- 広く浅くの勉強では、合格に繋がらない

- 優秀な人ほど、1年に1科目ずつ合格している

まず、現実的に考えて1年で3科目以上合格するのは不可能に近いです。

税理士は難関資格です。1科目ずつ集中して深い知識を身に付けなければ、まず合格できません。

また、私の周りにも多くの優秀な税理士がいますが、5科目合格までのスケジュールを聞くと大半が「1年に1科目ずつ合格した」と答えます。

一部のマニアックな科目ならダブル受験しても良いのかもしれませんが、「簿記論」「財務諸表論」「法人税法」「消費税法」「相続税法」など、オーソドックスな科目は1年1科目で合格を目指すことをオススメします。

直前期の勉強は超重要!ゴールから逆算して学習プランを作る

税理士受験において、どの時期が大切か?と問われたら、間違いなく「試験直前の1か月半~2ヶ月の間だ」と答えます。

それほどまでに、試験直前期の学習は重要です!!!

- 試験当日に知識を100%の状態に持っていくため、総復習をすべき時期

- 短期記憶に頼り、些末な論点などの詰め込みが可能

- 体調管理・精神状態の健全化の時期としても重要

大まかな学習計画は、スタディング税理士を始めとする各予備校がスケジュールを組んでくれます。

しかし、自習のスケジュールだけは予備校が組んでくれませんから、結局は自分で管理する必要があります。

「試験当日に知識を100%の状態にする」ことを意識し、ゴール(試験当日)から逆算して毎日の学習内容に落とし込んでいく、というスケジュール管理が大切です。

そして特に大切なのが、直前期の勉強。

このタイミングで1年間の学習内容をどれだけ思い出し、復習できたかが合格に直結します。

裏を返せば、試験直前期までにすべての論点を学習する必要がありますから、6月~7月頃までに全論点をインプット・アウトプットともに高いレベルに仕上げる必要があります。

なお私の経験則ですが、試験直前で集中できるのは最大でも1ヶ月半~2ヶ月までです。

2ヶ月を越えると疲れ始めて却って非効率になるため、あまり早い時期からラストスパートをかけない方が良いです。

職場で評価されやすい科目から合格を狙う|働きやすい環境づくり

会計事務所などで働きながら税理士を目指す場合、「職場で評価されやすい科目」から合格を狙うことをおすすめします。

- 評価の高い職員ほど、待遇を優遇してもらいやすい

- 合格すれば高く評価してもらえるため、モチベーション・動機付けになる

会計事務所の経営者としての私の本音を話すと、ぶっちゃけ、優秀な職員ほど優遇してあげたくなります。

そりゃそうです。組織にとって有益な人材には、長期的に働いてほしいので。辞められたら困りますから。

待遇が優遇されるということは、働きやすい・受験勉強に適した環境づくりができるということです。

待遇が良くなれば、試験休暇も取りやすくなりますし、所長・税理士からのアドバイスを得られる機会も増えるでしょう。

なお、例えば「相続税」の科目は(会計事務所によっては)高く評価されるケースがあります。

どの科目が重視されるかは事務所・職場にもよりますので、応募前に必ず確認しましょう。

税理士を目指す年齢のタイムリミットは何歳まで?

よく「30代で税理士を目指すつもりですが、遅いでしょうか?」という質問を受けます。

結論から言えば、全く遅くありません。

なぜ断言できるのかというと、それは全国の税理士の平均年齢が60歳だからです。

情報ソースは、日本税理士会連合会による「第7回税理士実態調査」データです。(以下転載)

| 年代 | 2024年 | 2014年 | 2004年 |

|---|---|---|---|

| 20歳代 | 131人 | 187人 | 319人 |

| 30歳代 | 2,285人 | 3,358人 | 3,094人 |

| 40歳代 | 6,623人 | 5,599人 | 4,629人 |

| 50歳代 | 7,866人 | 5,817人 | 5,709人 |

| 60歳代 | 9,439人 | 9,868人 | 5,454人 |

| 70歳代 | 8,065人 | 4,343人 | 8,574人 |

| 80歳代 | 2,147人 | 3,421人 | 1,610人 |

| 無記入 | 101人 | 154人 | 219人 |

| (合計) | 36,657人 | 32,593人 | 29,389人 |

当該アンケートは10年おきに実施されますが、どの年度においても税理士の平均年齢は60歳前後です。

30代後半から税理士を目指しても決して遅くはありませんし、40代・50代から税理士試験の勉強を始める方もよく目にします。

これは私の信条でもありますが、夢・目標を持つことに年齢は関係ないと思っています。

また、税理士試験の良いところは、万が一受験から撤退した場合であっても、「科目合格」という実績が経歴として残る点です。

公認会計士試験などでは、「1次試験合格」「2次試験科目合格」などの実績には有効期限(最大3年)があるため、撤退した場合に経歴として残すことができません。

ただし、仕事を完全に辞めて受験に専念することには、(履歴書に空白期間ができる等)一定のリスクがありますから、私は働きながら税理士を目指すことをオススメします。

(参考)税理士試験5科目合格者の年齢|半数近くが40代以上

税理士試験の合格者内訳は、国税庁が毎年データを公表しています。

実際に、5科目合格者の年齢帯を見てみましょう。

(年齢別)税理士試験合格者数・割合

| 年齢 | 受験者数 (割合) | 5科目合格 (割合) |

|---|---|---|

| 41歳~ | 11,543人(33%) | 229人(40%) |

| 36~40歳 | 4,668人(13%) | 104人(18%) |

| 31~35歳 | 4,990人(14%) | 103人(18%) |

| 26~30歳 | 5,775人(17%) | 94人(16%) |

| 21~25歳 | 6,255人(18%) | 47人(8%) |

| ~20歳 | 1,526人(4%) | 1人(0%) |

| (合計) | 34,757人(100%) | 578人(100%) |

半数近くの人が、40代以上で税理士試験に5科目合格していることが分かります。

税理士試験は働きながら合格を目指す方が多いため、5科目合格する方の年齢層も高い傾向にあるのでしょう。

税理士試験の合格に必要な「勉強時間」は5科目で5000時間が目安

合格に必要な勉強時間には個人差があるため、絶対的な答えはありません。

しかし、Googleで検索してみると

- 「簿記論・財務諸表論の合格に500時間」

- 「消費税法の合格に300時間」

など、さすがに嘘でしょ…と感じざるを得ない情報が散見されました。(実務経験が豊富であったり、非常に頭の良い方なら可能かもしれませんが…)

特に「資格予備校が公開する情報」は、勉強時間を過少に算出し、受講生を増やそうとしている気がしてなりません。少なくとも、私はこんな短時間では絶対に合格できません。

そこでオススメなのが、Twitter上で検索することです。

Twitter上では、実際の合格者・受験生が科目合格に要した勉強時間をつぶやくケースがあります。

以下、私が個人的に「信ぴょう性が高い」と感じたツイートを紹介します。

以上を踏まえ、(あくまで私なりの結論として)5科目合格に必要な勉強時間は5,000時間程度を目安にしておくと良いと感じます。

つまり、1科目平均1,000時間を目安とすべきです。

また、私はこのブログを執筆するにあたり、数多くの税理士・税理士受験生にインタビューを行っています。

彼ら・彼女らの生の声を聞くと、その多くが1年に1科目ずつ合格を目指していることが分かりました。

つまり、1日約3時間の勉強を5年間続けることで、5科目合格できる計算です。

実際、5年間で社会人として働きながら税理士になった方も、1日3時間程度を毎日休まず継続したと話していました。

「1日3時間」と聞くと簡単に聞こえるかもしれませんが、これを毎日・5年間継続するというのは想像以上に難易度が高いです。

そのため、いかに残業の少ない事務所に転職できるかが重要になります。

働きながら税理士を目指す際によくある疑問

その他、働きながら税理士を目指す方のよくある疑問をまとめてみました。

税理士試験に独学で合格することは可能ですか?

可能ではあると思いますが、学習効率は極めて低いです。

公認会計士試験もそうでしたが、難関資格への合格を目指すなら、予備校の利用は必須です。

独学で勉強をし続けた結果、お金と引き換えに多くの時間をムダにする可能性があります。

公認会計士と税理士はどちらが難しいですか?

一概に言えませんが、社会人として働きながら合格を目指すのであれば、税理士を選ぶべきです。

公認会計士試験の社会人合格者は、合格者全体の10%程度だからです。

公認会計士試験は(原則として)全科目一発合格が必要であり、社会人には不向きです。

私自身も公認会計士試験に合格していますが、働きながら合格することの難しさを身をもって理解しています。(ちなみに、私自身は無職専念で合格しました)

社会保険労務士と税理士どっちが難しい?

これは明らかに「税理士」の方が難しいと感じます。

私は社会保険労務士の資格は持っていませんが、過去問をパラパラと見れば難易度の差はすぐに分かります。

税理士に1年・2年で5科目合格することは可能ですか?

不可能ではありませんが、それに近い難易度でしょう。

働きながらの合格はまず無理だと思いますが、受験専念であっても最低3年はかかると言われています。

税理士試験に5科目同時合格することは可能ですか?

ほぼ不可能だと思います。

なぜなら、先述のとおり税理士試験は難易度が非常に高く、多くの勉強時間が求められるからです。

また、あえて科目合格を狙わず3年~5年の勉強期間を経て、同時に5科目受験することで同時合格できるかもしれませんが、そのような選択をするメリットは無いでしょう。

30代職歴なしで未経験から税理士を目指すことは可能ですか?

可能です。

仮に1年に1科目ずつ合格することができれば、35歳で税理士になることができます。

ただし、職歴がないまま受験に専念してしまうと空白期間が更に伸びてしまうため、できれば会計事務所・税理士法人で働きながら税理士を目指すことをオススメします。

万が一、5科目合格を諦めた場合であっても、「職歴」及び「税理士科目合格」という実績が形として残るため、リスクヘッジになるからです。

税理士試験には受験資格が必要ですか?

必要ですが、2023年度試験より受験資格が緩和されています。

具体的には、簿記論・財務諸表論に関しては受験資格が不要であり、税理士受験へのファーストタッチが早期化されています。

その他の税法科目については、「日商簿記検定1級」や「会計系の実務経験2年以上」などが受験資格として課されます。(いずれかを満たせば良い)

詳しい受験資格は、日税連HPをご参照ください。

働きながら税理士を目指す!おすすめの転職エージェント【比較表】

働きながら税理士を目指すには、会計事務所または経理で働くのがおすすめです。

会計事務所・経理に強く、かつ「税理士受験生」向けの求人を多く扱っている転職エージェントは、次の5社です。

| ヒュープロ (Hupro) | MS-Japan | 人材ドラフト | ジャスネット キャリア | マイナビ 税理士 | |

|---|---|---|---|---|---|

|  | ||||

| 総合評価 | ( 10/10 ) | ( 9/10 ) | ( 7/10 ) | ( 6/10 ) | ( 6/10 ) |

| 求人数 | 約 5,500 件 | 約 1,300 件 | 約 1,000 件 | 約 800 件 | 約 600 件 |

| 対象年代 | 20代~50代 | 30代~40代 | 20代~50代 | 20代~30代 | 20代~30代 |

| 設立 | 2015年 | 1990年 | 2000年 | 1996年 | 1973年 |

| 資本金 | 2億2740万円 | 5億8600万円 | 3400万円 | 3800万円 | 21億210万円 |

| 得意領域 | 会計事務所 税理士法人 | 経理 会計事務所 | 会計事務所 | 士業全般 | 税理士 |

| 強み | 求人数No.1 | 管理部門に強い | – | – | 税理士向け |

| 特徴 | コンサルタントが優秀 | 経理向け | ややマイナー | 士業向け | 税理士専門 |

| 利用料金 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 評判・口コミ | 評判をみる | 評判をみる | 評判をみる | 評判をみる | 評判をみる |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

上記のとおり、働きながら税理士を目指すなら「ヒュープロ」が最もおすすめです。

ヒュープロは会計事務所向けの求人数が群を抜いており、特に税理士・税理士受験生からの評判が高いです。

登録すると、すぐに担当コンサルタントから面談の「日程調整」に関する電話がきます。この時点で自分の希望を遠慮せずに伝えることで、自分に合う求人をいち早くGETできます。

税理士受験は、長丁場になります。

初めの一歩を見誤らないよう、職場選びは慎重に進めることをオススメします。

\ 会計事務所の求人数No.1! /

/ かんたん1分で登録完了 \