ファクタリングは違法ではない!法的根拠を判例とともに解説【悪質な業者には注意】

ファクタリングは違法ではありません。

なぜなら、ファクタリング取引を拘束するような特別法が存在しないからです。

しかし、これは裏を返せば法の抜け穴を突く悪質な業者がいるということを意味します。

そこで本記事では、判例を交えてファクタリングが違法ではない理由を解説し、違法業者の特徴も具体的に紹介します。

記事末尾では、私がおすすめする大手ファクタリング会社も紹介していますので、ぜひ最後まで読んでください。

この記事を書いた人

1986年生まれ(39歳)

公認会計士・税理士

2014年 EY新日本監査法人 入社

2018年 東京共同会計事務所 入社

2019年 藤沼会計事務所 開業

2020年 アカウントエージェント株式会社 代表

経営・資金繰りの専門家です。

個人事業主・フリーランスの経営支援、および資金調達支援事業を行っています。

1988年生まれ

公認会計士・税理士

2014年 EY新日本監査法人 入社

2021年 ニューラルグループ株式会社 入社

2024年 太田昌明公認会計士事務所 開業

2024年 ARMS会計株式会社 代表取締役

上場会社で経理部長として決算財務全般・資金調達を行っていました。

現在は経理支援会社を運営しています。

ファクタリングが違法ではない理由

ファクタリングが違法ではない理由は、次のとおりです。

ただし、「給与ファクタリング」は違法性が高いです。

以下、それぞれ解説します。

理由1|そもそもファクタリングには法規制がない

そもそも、ファクタリングには直接的な法規制がありません。

ファクタリングは「融資」「銀行借入」「手形割引」ではないため、特別法による法規制・法的拘束を受けないのです。

| 法的拘束 | ファクタリング | 融資・借入 | 手形割引 |

|---|---|---|---|

| 契約・取引 | なし | 貸金業法 出資法 | 手形法 商法 金融商品取引法 銀行法 貸金業法 |

| 手数料・利息・割引 | なし | 貸金業法 利息制限法 出資法 | 貸金業法 利息制限法 下請法 |

| 取立て | なし | 貸金業法 債権回収特別措置法 | 貸金業法 債権回収特別措置法 |

上記のとおり、「融資・借入」や「手形割引」は、数多くの規制を受けます。

一方、ファクタリングには特別法が存在しないため、契約内容・手数料率・取り立ての方法に関して直接的な法規制がありません。

また、一般的なファクタリング取引が貸金業に該当しないことは、過去の判例(東京地裁令和2年9月18日判決)からも明らかになっています。

そのため、ファクタリングは民法などの一般条項に基づき、原則として有効な取引になります。

理由2|2社間ファクタリングには法的根拠がある

2社間ファクタリング取引には法的根拠があり、適法性が認められています。

2社間ファクタリングとは、「ファクタリング利用者」「ファクタリング会社」の2社間で契約を交わすファクタリングをいいます。

2社間ファクタリングの法的根拠は、民法第555条及び動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律第4条1項に記されています。

(売買)

第五百五十五条 売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

民法第555条

(債権の譲渡の対抗要件の特例等)

第四条 法人が債権(金銭の支払を目的とするものであって、民法第三編第一章第四節の規定により譲渡されるものに限る。以下同じ。)を譲渡した場合において、当該債権の譲渡につき債権譲渡登記ファイルに譲渡の登記がされたときは、当該債権の債務者以外の第三者については、同法第四百六十七条の規定による確定日付のある証書による通知があったものとみなす。この場合においては、当該登記の日付をもって確定日付とする。

動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律第4条1項

ファクタリング利用者がファクタリング会社に売掛債権の譲渡を行い、ファクタリング会社が債権の買取代金を支払うことで、民法上は「売買」として効力を生じます。(民法第555条)

また、法人がファクタリングを利用する場合、債権譲渡の登記がなされた時点でファクタリングが成立し売掛債権の譲渡を第三者に対して主張することができます。(動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律第4条1項)

以上のように、2社間ファクタリングは民法上「売買契約」となり、またファクタリング利用者が法人の場合はファクタリングにおける債権譲渡登記を行うことで、第三者に対しても対抗(債権の譲渡を主張)することができます。

理由3|3社間ファクタリングには法的根拠がある

3社間ファクタリング取引には法的根拠があり、適法性が認められています。

3社間ファクタリングとは、「ファクタリング利用者」「ファクタリング会社」「売掛先」の3社間で契約を交わすファクタリングをいいます。

3社間ファクタリングの法的根拠は、民法第466条1項・2項及び民法第467条に記されています。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

民法第466条1項・2項

(債権の譲渡の対抗要件)

第四百六十七条 債権の譲渡(現に発生していない債権の譲渡を含む。)は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。

2 前項の通知又は承諾は、確定日付のある証書によってしなければ、債務者以外の第三者に対抗することができない。

第467条

ファクタリングの対象となる「売掛債権」は、譲渡・売却することができます。(民法第466条1項)

ただし、その性質がこれを許さないとき(例えば、給与を受け取る権利の譲渡は労働基準法上許されない)に限っては、譲渡できません。(民法第466条1項但し書)

仮に売掛先から売掛金の譲渡をやめるよう意思表示された場合であっても、売掛金を譲渡することができます。(民法第466条2項)

また、3社間ファクタリングでは売掛先(債務者)に通知し、合意を得たうえで日付を付した契約書を締結するため、売掛債権の譲渡を第三者に対して主張することができます。(民法第467条1項・2項)

以上のように、3社間ファクタリングは民法に規定された債権譲渡に該当し、また第三者に対しても対抗(債権を譲渡したと主張)することができます。

ただし「給与ファクタリング」は違法性が高い

ファクタリングは違法ではありませんが、「給与ファクタリング」という取引は違法性が高いです。

「給与ファクタリング」とは、会社員が受け取る予定の給与を債権として売却し、代わりに(給料日を待たずして)現金を受け取る資金調達方法をいいます。

給与ファクタリング自体は(厳密には)違法ではありませんが、給与ファクタリングを行っている業者は違法業者の可能性が非常に高いため、十分注意が必要です。

というのも、給与ファクタリングは「貸金業」に該当し、給与ファクタリングを謳っている業者のほとんどが貸金業登録を行っていない違法業者だからです。

なお、給与ファクタリングが「貸金業」に該当する旨は、金融庁が公表しています。(参照:金融庁における一般的な法令解釈に係る書面照会手続(回答書)|令和2年3月5日)

また、労働基準法においても「賃金は、通貨で、直接労働者に、その全額を支払わなければならない。」と記されており、そもそも法律上、給料を受け取る権利を他者に譲渡することが認められていません。(労働基準法第24条)

つまり、実質的に「給与ファクタリング」を行うことは認められず、資金調達がしたいのであれば貸金業登録業者(消費者金融や銀行など)から借り入れを行うしかありません。

そのため、給与ファクタリング ≒ 違法 と考えたほうが良いです。(そもそも、まともな業者は「給与ファクタリング」という呼称を使いません。)

警視庁も給与ファクタリングには注意喚起をしています。本当に気を付けて。

\ 手数料が最安! /

/ 厳選5社! \

ファクタリングの違法性に関する判例

ここでは、ファクタリングの違法性に関する判例判例を紹介します。

以下、それぞれ紹介します。

給与ファクタリングに関する判例

いわゆる給与ファクタリング(給与を受け取る権利の譲渡)に関する判例は多くありますが、中でも最も重要な判決が令和5年2月20日決定の最高裁判決です。

- 貸金業登録を行っていない事業者が、令和2年3月13日~7月27日までの間で計969回の給与ファクタリングを行っていた。

- 当該事業者は、労働者である顧客から給料の4割程度を手数料として徴収していた。(=額面金額の6割程度の金額で買い取っていた)

- ファクタリング利用者が債権の買戻しをしない場合、売掛先に債権譲渡通知をする旨が定められていた。

このような事情の下では、本件取引に基づく金銭の交付は、貸金業法2条1項と出資法5条3項にいう「貸付け」に当たる。

上記のような状況で行われた取引は、実質的には金銭の貸付であることから、ファクタリング会社側には貸金業の登録が必要になります。

しかし、悪質なファクタリング業者は貸金業の登録を行っていないため、給与ファクタリングの取引自体が違法と判断されます。

償還請求権(買戻し)に関する判例

償還請求権(買戻し)に関する判例は、東京地裁 令和2年9月18日判決が参考になります。

- ファクタリング利用者とファクタリング会社はそれぞれ独立した事業者

- 「債権譲渡契約書」を締結しており、担保が目的ではない旨が明記されている

- ファクタリング会社は、債権の貸倒リスクを加味して手数料を決定していた

- 償還請求権(買戻し)に関する規定はなく、ファクタリング利用者もその予定がない

以上の理由により、当該ファクタリング取引は金銭消費貸借取引ではなく、貸金業法・出資法は適用されない。

4つの要件をすべて満たすため、当該ファクタリング契約は「債権譲渡契約である」と判断された判例です。

なお、4つのうちいずれか1つでも満たさない場合に「債権譲渡契約ではない」と判断されるわけではなく、個別具体的な事情を鑑みて総合的に判断されます。

しかし、ファクタリング契約が「債権譲渡」なのか「金銭消費貸借」なのか判断する上で、償還請求権(買戻し)の特約が付されているかどうかが1つの判断基準になっていることが分かります。

つまり、たとえば「売掛債権を譲渡しても売掛先が倒産したら債権を買い戻せ」といった特約が付されていたり、実質的に買い戻さなければならない契約の場合、そのファクタリング契約が「金銭消費貸借取引」と認定され、違法な取引となる可能性があります。

手数料に関する判例

ファクタリング手数料に関する判例は、大阪地裁 平成29年3月3日判決が参考になります。

- ファクタリング会社は、売掛先が倒産した場合の債権回収リスクをほとんど負っていない

- 売掛債権の額面とは無関係に手数料などが発生していた

- ファクタリング利用者が譲渡した債権を、実質的には買い戻さなければならない契約内容

以上の理由により、当該ファクタリング取引は金銭消費貸借取引であると判断され、利息制限法の適用を受け、払いすぎた手数料の一部を過払い金として返還する。

上記3要件を満たすことで、当該ファクタリング契約が「金銭消費貸借契約である」と判断された判例です。

ファクタリング取引が金銭消費貸借契約と判断された場合、出資法・利息制限法が適用され、手数料を「金利」であるとし、手数料の金額は法定金利を上限としなければなりません。

つまり、払いすぎた手数料が返還されます。

\ 手数料が最安! /

/ 厳選5社! \

ファクタリング違法業者の特徴

ファクタリング違法業者の特徴は、次のとおりです。

先述のとおり、ファクタリング取引はそもそも合法です。

しかし、貸金業登録を行っていない業者が、(実質的には金銭の貸付となるにも関わらず)ファクタリング業者を装って多額の手数料・悪質な取り立てを行うケースがあります。

このようなファクタリングを金融庁は「偽装ファクタリング」と呼んでおり、注意喚起をしています。

本当に注意して下さい。

以下、詳しく解説します。

特徴1|給与ファクタリングが可能

給与ファクタリングが可能な業者は、ほぼ違法であると判断すべきです。

なぜなら、「給与ファクタリング」を謳っている業者の大半が、貸金業に登録していない違法業者だからです。

国会においても給与ファクタリングの違法性は言及されており、違法性について改めて答弁されています。

もちろん、給与ファクタリングが違法である判決も多数出ており、金融庁も注意喚起をしています。

また、国民生活センターにも「給与ファクタリング」に関する被害相談事例が公開されています。

このような背景から、まともなファクタリング業者は「給与ファクタリング」という呼称自体を使いません。

特徴2|償還請求権ありの契約(ウィズリコース)

償還請求権あり(=ウィズリコース)のファクタリング契約は、違法契約の可能性が高いです。

なぜなら、このようなケースではファクタリング会社側が債権回収・貸倒リスクを負っておらず、取引の実態が「金銭の貸付である」と判断される可能性があるからです。

これは、先述の判例でも示されています。

実務においても、ファクタリング契約において償還請求権ありの特約を付すようなケースはまずありません。

償還請求権を付けるくらいなら、初めから金銭消費貸借として契約を締結すれば良いからです。

違法業者は貸金業登録を行わず、あたかもファクタリングかのように装い、しれっと償還請求権ありの特約を付してきます。

ファクタリング契約を行う際は、特に「特約」の部分に気を付けてください。

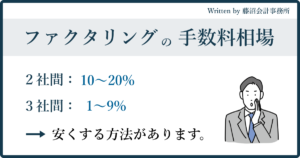

特徴3|手数料が20%を超える

先述のとおり、ファクタリングは「金銭消費貸借」ではないため手数料・利息などの制限を受けず、手数料率に関する法的規制はありません。

一方、金銭消費貸借では年間の金利に上限が決まっています。

| 利息制限法の上限金利 | 出資法の上限金利 |

|---|---|

| 元本が10万円未満:20% 元本が10万円~100万円未満:18% 元本が100万円以上:15% | 20% |

利息制限法・出資法いずれの場合も、最大で年間金利の上限は20%です。

ファクタリング会社は、この「20%」という利率を強く意識しており、これを超えないような手数料率を設定するのが通常です。

「ファクタリングでの手数料」と「金銭消費貸借での金利」は概念が全く異なりますが、暴利をむさぼる違法業者が多いため、違法業者と一線を画すために20%を超えないというスタンスをとるファクタリング会社が多いです。

逆に、違法なファクタリング会社の目的は手数料を少しでも多く奪うことですから、手数料の金額は大きく跳ね上がります。

そのため、ファクタリング手数料が20%を超える場合、違法業者であるか疑うべきです。

なお、3社間ファクタリングなら手数料は1~9%、2社間ファクタリングなら手数料は10~20%が相場です。

ファクタリングの手数料相場について、詳しくは次の記事が参考になります。

特徴4|担保・保証人を必要とする

ファクタリング取引において、担保・保証人の設定が求められた場合、違法業者である可能性が高いです。

なぜなら、担保・保証人を設定するということは、ファクタリング会社側がほとんどリスクを負わず、実質的に融資・借入と同様であるとみなすことができるからです。

ファクタリング悪徳業者は貸金業の免許を有しないため、融資・借入をすることは認められませんから、そのファクタリング取引自体が違法・無効になります。

先述の判例においても、担保設定の有無が争点の1つになっており、担保を設定するような契約の場合は違法となる可能性が示唆されています。

また私自身、実務においても「担保」「保証人」を設定するようなファクタリング契約は見たことがありません。

そもそも「担保」「保証人」を設定するくらいなら、貸金業登録を行った上で(ファクタリング契約ではなく)金銭消費貸借契約を行えば良いのです。

それができず、わざわざファクタリング契約に担保・保証を付けるということは、悪質な業者である可能性が高いよねという話です。

特徴5|分割返済に対応している

3社間ファクタリングの場合、ファクタリング会社が売掛先から直接代金を回収するため、分割返済は起こりえません。(ファクタリング利用者が支払うわけではないため)

一方、2社間ファクタリングの場合、分割返済に対応しているファクタリング会社は違法性が高いです。

なぜなら、分割返済(分割払い)は取引実態が「金銭消費貸借である」と判断される可能性があるからです。

仮に分割払いを認めると、分割払いするまでの期間で金利が発生します。

しかし、ファクタリング業者は通常貸金業登録を行っていないため、「金利」を徴収することが禁じられています。(名目的に「手数料」と表現しても、実態は「金利」と判断されます。)

このため、「分割返済に対応している」というファクタリング業者は、違法業者の可能性が高いです。

特徴6|契約書が「金銭消費貸借契約」になっている

ファクタリング取引は債権譲渡取引(=債権の売買)であることから、債権譲渡契約書というものを作成します。

一方、ファクタリングを装った違法業者は、実質的な金銭の貸付を持ち掛けるため「金銭消費貸借契約書」への押印を求めてくるケースがあります。

ファクタリング契約で「金銭消費貸借契約書」への押印を求められた場合は、100%違法業者であると考えてください。

特徴7|会社所在地が公開されていない

ファクタリング会社に限った話ではありませんが、会社所在地が公開されていない場合、違法業者の可能性が高まります。

会社を設立すると、通常いろいろなWebサイト上に当該会社の情報が掲載されます。

もし、その業者名で検索をして会社所在地に関する情報が一切出てこなかった場合、Webサイトから会社情報を消している、または伝えられている会社名が異なる可能性が高いです。

特に、偽装ファクタリング業者はできる限り自社情報を隠します。

会社所在地がどこにも公開されていないような場合、違法ファクタリング業者である可能性を疑うべきです。

\ 手数料が最安! /

/ 厳選5社! \

ファクタリングに「違法金利」はない

たまに勘違いされている方がいますが、ファクタリングに「違法金利」というものはありません。

- ファクタリングの手数料に関する法規則はない

- そもそも「金利」は金銭消費貸借における概念

上記の理由から、ファクタリングに「違法金利」というものはなく、理論上は手数料が100%(=債権金額と同額)でも違法ではありません。

ただし、先述のとおりファクタリング手数料が20%を超えるような場合は、悪徳業者である可能性が非常に高いです。

あまりに高額な手数料率を提示された場合は、絶対に契約しないことをオススメします。

\ 手数料が最安! /

/ 厳選5社! \

違法なファクタリング業者と契約するとどうなる?

違法なファクタリング会社(闇金融)と契約すると、事業や周囲の人間関係に悪影響を及ぼします。

これにより、事業や人間関係が即刻破綻するので、どんなに資金繰りに困っていても、絶対に違法業者(闇金融)と契約してはいけません。

具体的な被害の内容は、違法な契約・取り立てにより「資金繰りが更に悪化する」「取引先との関係等を破壊され、事業が破綻に追い込まれる」「精神的に追い詰められる」などがあります。

ファクタリング会社による違法性の高い行為と、被害の具体例を以下に記します。

| 違法性の高い行為 | 被害の具体例 |

|---|---|

| 「買戻し義務」が設定されている | 本来は支払う必要のない「買戻し」を強要される。 ※ ファクタリングは金銭消費貸借契約ではないため、買戻し義務はない。 |

| 「高額な違約金」が設定されている | 本来は支払う必要のない「高額な違約金」を取られる。 ※ 売掛先が倒産などした場合、通常違約金は発生しない。 |

| 暴利 | 本来は支払う必要のない手数料を取られる。 ※ 20%以上の手数料は高すぎる。 |

| 悪質な取り立て | 取引先・家族などに、次のような「嫌がらせ・脅迫」をされる。 付きまとい・押しかけ。 四六時中しつこい電話。 取引先・家族などに嫌がらせ。 |

(参考:日本貸金業協会「悪質な金融業者にご注意! 偽装ファクタリング」)

このように、違法なファクタリング会社は闇金融であり、一度関係を持ってしまうと「事業や人間関係」が破綻に追い込まれます。

絶対に、違法なファクタリング会社は利用しないでください。

違法なファクタリング会社は、あの手この手で、「ファクタリング」を装った金銭消費貸借(偽装ファクタリング)契約を締結しようとします。

一度契約をしてしまうと後戻りが難しいため、「ファクタリング違法業者の特徴」をしっかり確認し、慎重にファクタリング会社を見極めましょう。

なお、後述する大手ファクタリング会社であれば、違法性はありません。

\ 手数料が最安! /

/ 厳選5社! \

逆にファクタリングの利用者が訴えられるケースもある

ファクタリング会社・ファクタリング取引が違法でなかったとしても、ファクタリングの利用者側に違法性があり、訴えられるケースもあります。

普通に取引をしていれば、訴えられるようなことはありません。

しかし、上記のようにファクタリング会社を欺いたり、契約に違反した場合、ファクタリング利用者が訴えられる可能性があります。

以下、それぞれのケースを解説します。

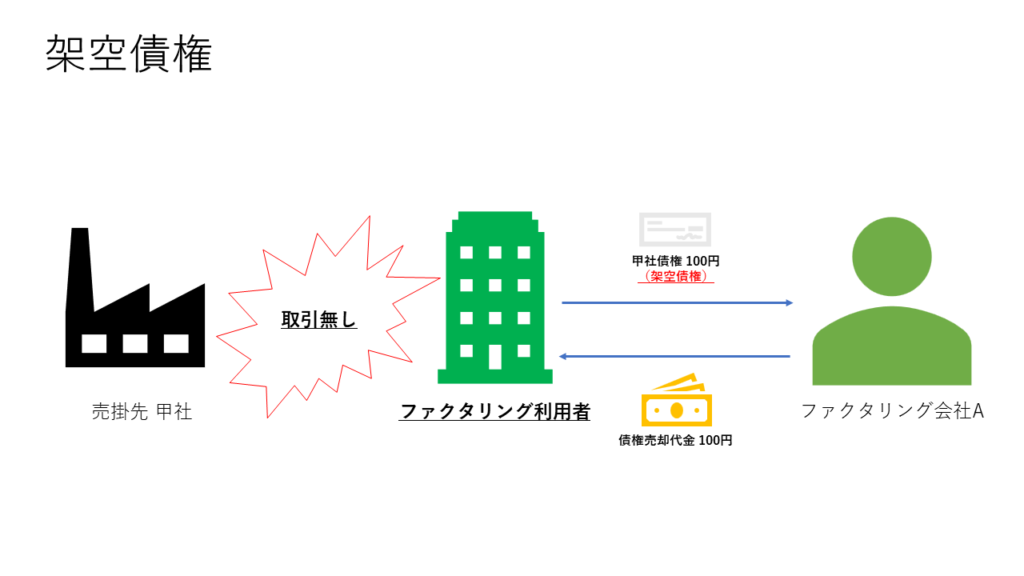

架空の債権を譲渡した場合

架空の債権を譲渡した場合、次のような理由で訴えられたり、最悪の場合は刑罰に処されたりします。

架空債権の譲渡とは、「本来は存在せずに譲渡できない債権」をファクタリング会社に売却することであり、ファクタリング会社から代金を騙し取る行為です。

以上より、架空債権の譲渡は「無いものを売る」という犯罪行為であるため、絶対に止めましょう。

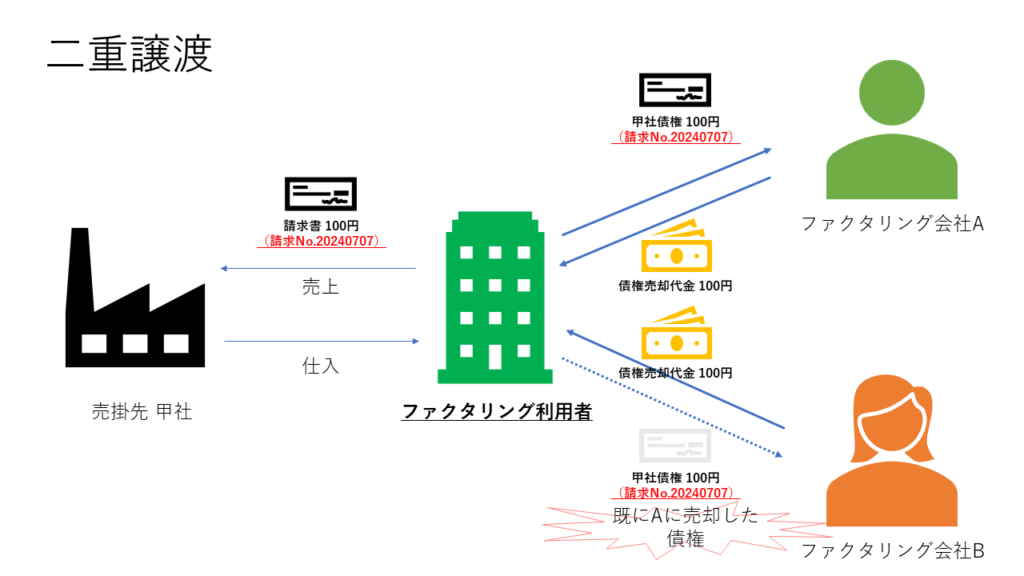

債権を二重譲渡した場合

債権を二重譲渡した場合、次のような理由で訴えられたり、最悪の場合は刑罰に処されたりします。

二重譲渡とは、「既に売却した債権を、違う会社にも売却すること」であり、「本来は存在せずに譲渡できない債権」をファクタリング会社に売却して代金を騙し取る行為です。

以上より、二重譲渡は「無いものを売る」という犯罪行為であるため、絶対に止めましょう。

提出書類を偽造した場合

ファクタリングで提出書類を偽造した場合、次のような理由で訴えられたり、最悪の場合は刑罰に処されたりします。

書類の偽造は立派な犯罪であり、偽造書類でファクタリング会社を騙して契約した場合、処罰の対象になります。

また、売掛先とグルになって書類を偽造した場合には、売掛先も共犯となります。

そもそも書類の偽造は犯罪行為であり、契約違反や詐欺などで訴えられた場合、信用喪失や損害賠償等でかえって資金繰りが厳しくなります。

そのため、審査に通過したいからといって、犯罪に手を染めるのは絶対に止めましょう。

支払い遅れの場合

ファクタリング会社への支払が遅れた場合、債務不履行(契約違反)で民事上の損害賠償請求を受けたり、刑事罰(詐欺等)に問われる可能性があります。

ただし、予告なしに突然訴えられることはありません。

支払いが遅れた場合には、まず「ファクタリング会社から督促や催告」が行われます。

それでも「故意にファクタリング会社を無視し、支払い延滞を続けた」場合、ファクタリング会社から訴えられます。

ちなみに、支払遅れは2社間ファクタリングのみで生じます。

なぜなら、3社間ファクタリングの場合は「売掛先から直接ファクタリング会社へ入金される」ためです(売掛先の支払遅延は、利用者側に責任はない)。

なお、2社間ファクタリングにおける支払遅延の主な要因は、下記のとおりです。

- 売掛先からの入金を、利用者が使い込んでしまう。

- 故意に利用者がファクタリング会社へ返金しない。

- 売掛先からファクタリング利用者への入金が遅れる。

上記のうち「売掛先からファクタリング利用者への入金が遅れる」原因も、最終的にはファクタリング利用者が責任を負う可能性があります。

したがって、売掛先から支払がされない場合、ファクタリング利用者は支払遅延の理由を特定し、ファクタリング会社へ速やかに連絡・売掛先に督促を行う対応が必要です。

\ 手数料が最安! /

/ 厳選5社! \

ファクタリングの違法性に関するよくある疑問・回答

その他、ファクタリングの違法性に関するよくある疑問・回答をまとめました。

違法ファクタリングとは何ですか?

違法ファクタリングとは、ファクタリング契約を謳った闇金融です。

違法ファクタリングは、一般に「偽装ファクタリング」と言われています。

2社間ファクタリングは違法ですか?

2社間ファクタリングは違法ではありません。

根拠として、民法第466条で「債権は、譲り渡すことができる」と定められています。

なお、以前はファクタリング業界にも違法業者が存在しました。

しかし、2020年の民法改正でファクタリングのルールが整備され、規制が厳しくなったことで違法業者が相当少なくなりました。

ファクタリングでの過払い金請求は認められますか?

いいえ。適法なファクタリング取引の結果、手数料金額が高額になった場合、過払い金請求は認められません。

過払い金請求とは、利息制限法により定められた法定利息を上回る金額(違法金利)について、払いすぎた分を返還請求することをいいます。

この点、ファクタリング契約はそもそも「債権譲渡契約」であり「金銭消費貸借契約」ではないため、貸金業法・利息制限法が適用されません。

このため、適法なファクタリングで生じた手数料について過払い金請求することはできません。

ただし、違法なファクタリング契約は「金銭消費貸借契約である」と判断されるケースがあるため、この場合は貸金業法・利息制限法が適用され、過払い金請求が可能な場合があります。

ファクタリングに許認可は必要ですか?

いいえ。ファクタリング事業に許認可は不要です。

ファクタリングサービスは貸金業ではないため、貸金業者として登録する必要がありません。

ファクタリングを返さないとどうなる?

ファクタリング会社への返金が遅れた場合、最終的に債務不履行で民事上の損害賠償請求を受けたり、横領罪などに問われる可能性があります。

ただし、いきなり訴えられることはなく、まずはファクタリング会社から督促や催告が行われます。

それでも延滞して支払わない場合、民事上の損害賠償請求を受けたり、刑罰に処される可能性があります。

支払遅延の可能性を回避したい場合には、支払遅延しない3社間ファクタリングがおすすめです。

ファクタリングで嘘をついたらバレますか?

ファクタリングで嘘をついたら必ずバレます。

何故なら、ファクタリング会社も嘘を見破るノウハウを有しているからです。

そもそも嘘は矛盾や祖語が生じるので、いつか必ずバレます。

また、万が一審査を通過したとしても、返金の時点で支払いができずに嘘がバレる可能性が高く、バレた場合は刑事罰に処されます。

嘘をつかなくても、審査が緩いファクタリング会社もありますので、そちらの利用をおすすめします。

ファクタリングは何故やばいと言われるの?

ファクタリングが「やばい」と言われる理由は、悪徳業者が存在するからです。

ファクタリングには法規制がないため、悪質な業者が市場に参入しています。

ファクタリング会社を利用する場合は、「聞いたこともない業者」は絶対に利用しないよう注意して下さい。

投資目的でファクタリングを利用するのはアリ?

はい。場合によっては、ファクタリングを投資のために利用することは有効です。

具体的には、これから投資する対象の投資利益率(ROI)がファクタリングの手数料率を上回る場合、ファクタリングを利用すべきでしょう。

ただし、見込んだ事業が必ず上手くいくとは限りませんから、事業失敗のリスクを加味すべきです。

ファクタリングと貸金の違いは何ですか?

ファクタリングと貸金は、取引実態が異なります。

ファクタリングは売掛金を譲渡する取引であり、取引実態は「債権譲渡取引」です。

一方、貸金は資金を貸し付けする取引であり、取引実態は「金銭消費貸借取引」です。

貸金は特にトラブルを生みやすいことから、貸金業法・利息制限法・出資法などの法的制限を受けます。

ファクタリングを払わなかったらどうなる?

ファクタリング会社への支払が遅れた場合、最終的に債務不履行で民事上の損害賠償請求を受ける可能性があります。

まず、ファクタリング会社から督促や催告が行われ、それでも延滞して支払わない場合、民事上の損害賠償請求を受ける可能性があります。

最悪の場合、「ファクタリング会社を騙してお金を支払わせた」行為で、詐欺罪に問われる可能性があります。

\ 手数料が最安! /

/ 厳選5社! \

【比較表】おすすめの大手ファクタリング会社【厳選5社】

ファクタリング会社を使う際は、以下の大手ファクタリング会社の中から選べば安全です。

| QuQuMo (ククモ) | ペイトナーファクタリング | 日本中小企業金融サポート機構 | ビートレーディング | アクセルファクター | |

|---|---|---|---|---|---|

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 総合評価 | ( 9.6点 ) | ( 9.5点 ) | ( 9.3点 ) | ( 8.8点 ) | ( 8.5点 ) |

| 審査通過率 | 98% | 非公開 | 非公開 | 非公開 | 93%以上 |

| 利用枠 | 1円~ | 1万~100万円 | 1円~ | 1円~ | 30万円~ |

| 初回利用制限 | なし | 25万円まで | 8万円~ | なし | なし |

| 最短入金時間 | 2時間 | 10分 | 2時間 | 2時間 | 2時間 |

| 支払手数料 | 1%~ | 一律10% | 1.5%~ | 2~12% | 1~10% |

| 必要書類 | 2つ | 2つ | 2つ | 2つ以上 | 3つ以上 |

| 売掛先が個人 | 利用不可 | 利用可 | 利用可 | 利用可 | 利用不可 |

| 2社間契約 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 3社間契約 | 利用不可 | 利用不可 | 〇 | 〇 | 〇 |

| スポット取引 | 利用可 | 利用可 | 利用不可 | 利用可 | 利用可 |

| 設立年月 | 2017年年9月 | 2019年2月 | 2017年5月 | 2012年4月 | 2018年10月 |

| ネット完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 口コミ評価 | ( 10/10 ) | ( 10/10 ) | ( 9/10 ) | ( 9/10 ) | ( 7/10 ) |

| 評判を見る | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ |

| 公式HP | 公式HP | 公式HP | 公式HP | 公式HP | 公式HP |

(2025年7月1日現在)

当サイトの評価基準

当サイトでは、次の基準に基づき各ファクタリングサービスを評価しています。

| 指標 | 評価内容 |

|---|---|

| 入金速度 | 申請~入金までの早さ。各ファクタリング会社公式サイトでの公表値、及び独自インタビューによる回答を評価し、入金までの時間が早いほど高評価とする。 |

| 審査通過率 | ファクタリング審査の通過率。各ファクタリング会社公式サイトでの公表値、及び独自インタビューによる回答を評価し、審査通過率が高いほど高評価とする。 |

| 手数料 | ファクタリング時に決定される手数料。各ファクタリング会社公式サイトでの公表値、及び独自インタビューによる回答を評価し、ファクタリング手数料率が安いほど高評価とする。 |

| 必要書類数 | ファクタリング時に求められる必要書類の数。各ファクタリング会社公式サイトでの公表値、及び独自インタビューによる回答を評価し、必要書類が少ないほど高評価。 |

| 口コミ評判 | 利用者の口コミ・評判。評判が良いほど高評価とする。ただし、明らかに偏向のある口コミは評価対象から除外する。 |

| 私の使用感 | 筆者(藤沼会計事務所代表:藤沼寛夫)が実際に使用した感想を評価。上記の各指標に誤りがないことの裏付けとしても確認している。 |

当サイトの評価ポリシーについて、詳細はコンテンツ制作ポリシーをご参照ください。

当サイトの評価ポリシーについて、詳細はコンテンツ制作ポリシーをご参照ください。

いずれも、取引実績が豊富な大手ファクタリング会社であり、違法性はありません。

ただし、ファクタリング会社によって手数料の金額が異なり、実際の手数料率は審査してみなければ分かりません。

ファクタリングは相見積もりすることが可能ですので、まず2~3社に相見積もりを出し、条件が最も良かったファクタリング会社と契約することをオススメします。

ぜひ上記比較表をご参考に、ご自身に合ったファクタリング会社を使ってください。

コメント