ファクタリングの仕訳と勘定科目を具体例とともに解説【税理士が教える】

ファクタリングの仕訳は簡単です。

しかし、ファクタリング取引の種類によって仕訳は少し異なります。

そこで本記事では、ファクタリング取引の種類ごとの仕訳例を紹介し、そこで用いる勘定科目についても全てわかりやすく解説します。

記事内では、会計ソフト別に入力方法も画像付きで解説しています。

かなり参考になるはずですよ。

2社間ファクタリングの仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 商品・サービスの販売 | |||

| 売掛金 | xxxxx | 売上 | xxxx |

| 仮受消費税 | x | ||

| 売掛先への請求 | |||

| 仕訳なし | |||

| 2社間ファクタリング契約の締結 | |||

| 未収入金 | xxxx | 売掛金 | xxxx |

| 売掛債権の売却・入金 | |||

| 現金預金 | xxx | 未収入金 | xxxx |

| 売上債権売却損 | x | ||

| 売掛先からの代金支払い | |||

| 現金預金 | xxxx | 預り金 | xxxx |

| ファクタリング会社への返金 | |||

| 預り金 | xxxx | 現金預金 | xxxx |

3社間ファクタリングの仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 商品・サービスの販売 | |||

| 売掛金 | xxxx | 売上 | xxx |

| 仮受消費税 | x | ||

| 売掛先への請求 | |||

| 仕訳なし | |||

| 3社間ファクタリング契約の締結 | |||

| 未収入金 | xxxx | 売掛金 | xxxx |

| 売掛債権の売却・入金 | |||

| 現金預金 | xxx | 未収入金 | xxxx |

| 売上債権売却損 | x | ||

| 売掛先からの代金支払い | |||

| 仕訳なし | |||

| ファクタリング会社への返金 | |||

| 仕訳なし | |||

この記事を書いた人

1986年生まれ(40歳)

公認会計士・税理士

2014年 EY新日本監査法人 入社

2018年 東京共同会計事務所 入社

2019年 藤沼会計事務所 開業

2020年 アカウントエージェント株式会社 代表

経営・資金繰りの専門家です。

個人事業主・フリーランスの経営支援、および資金調達支援事業を行っています。

1988年生まれ

公認会計士・税理士

2014年 EY新日本監査法人 入社

2021年 ニューラルグループ株式会社 入社

2024年 太田昌明公認会計士事務所 開業

2024年 ARMS会計株式会社 代表取締役

上場会社で経理部長として決算財務全般・資金調達を行っていました。

現在は経理支援会社を運営しています。

ファクタリングとは?|買取型・保証型の2種類ある

ファクタリングには、以下の2種類があります。

- 買取型ファクタリング

- 2社間ファクタリング

- 3社間ファクタリング

- 保証型ファクタリング

ファクタリングに関する仕訳は、この「買取型」「保証型」の別にそれぞれ異なる仕訳が行われます。

また、買取型ファクタリングは「2社間ファクタリング」「3社間ファクタリング」に分けられ、こちらも若干異なる仕訳が行われます。

そこで、まずは買取型ファクタリング・保証型ファクタリングのそれぞれについて、簡単に解説します。

買取型ファクタリング|売掛債権を譲渡することで早期に資金調達

買取型ファクタリングとは、売掛金を売却することで入金期日よりも早く資金を回収できる取引・仕組みを言います。

いわゆる「債権流動化」の取引です。

買取型ファクタリングでは、「売掛金を売却する」という特殊な取引が発生するため、売掛金の売却・その後の入金において特殊な仕訳が起票されることになります。

また、買取型ファクタリングには2社間ファクタリングと3社間ファクタリングの2種類が存在します。

2社間ファクタリングでは、売掛先から入金された売掛代金をファクタリング会社に返還する必要があるため、当該仕訳が別途必要になります。

一方、3社間ファクタリングでは売掛先からファクタリング会社への代金支払いがあるため、2社間ファクタリングのような返還の仕訳は必要ありません。

以下の項目を選択すると、それぞれ2社間ファクタリング・3社間ファクタリングの仕訳説明項目にジャンプします。

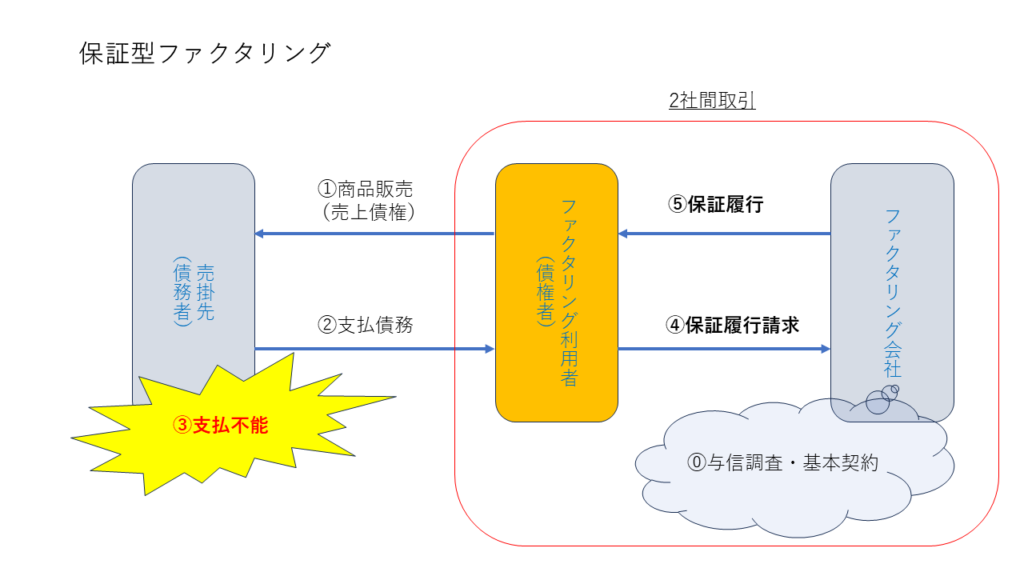

保証型ファクタリング|売掛債権の貸倒に備えた保証の仕組み

保証型ファクタリングとは、予めファクタリング会社に保証料を支払っておくことで、売掛金が貸し倒れた時に保証金を受け取れる取引・仕組みをいいます。

保証型ファクタリングでは、契約の締結時(=保証時)には特段取引の仕訳が行われません。

一方で、保証金の組み入れ時・貸倒時の保証金受け取りに際して、それぞれ仕訳が起票されます。

保証型ファクタリングの仕訳については、以下のリンクをクリックすると仕訳例の説明項目にジャンプします。

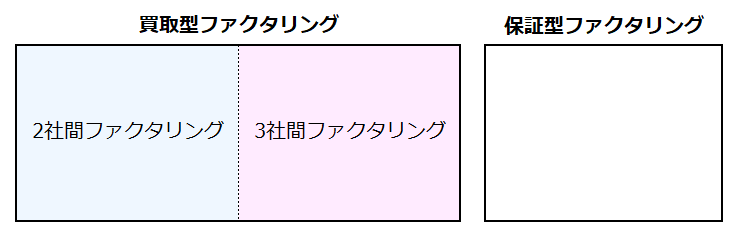

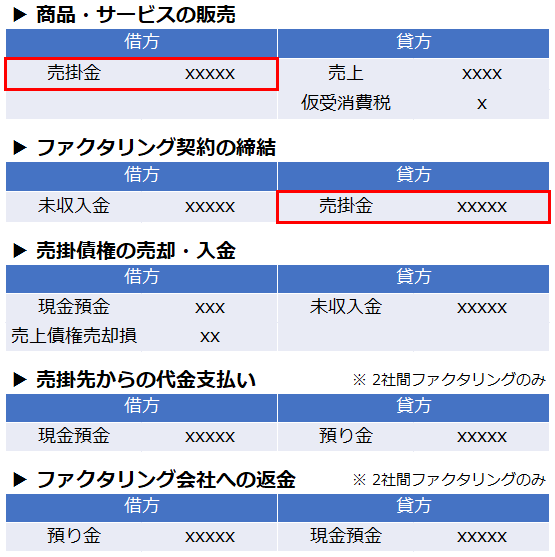

2社間ファクタリングの仕訳

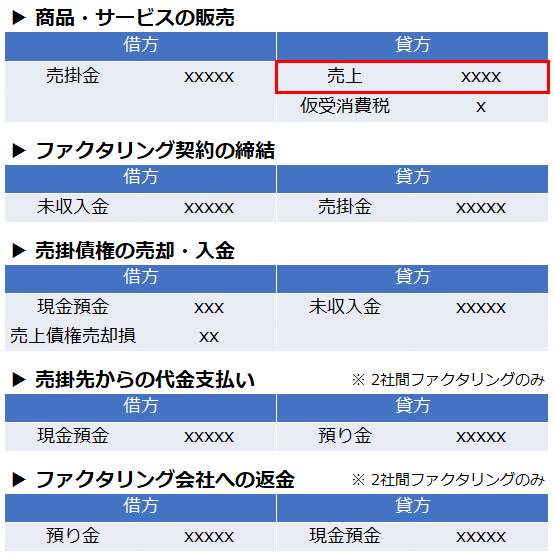

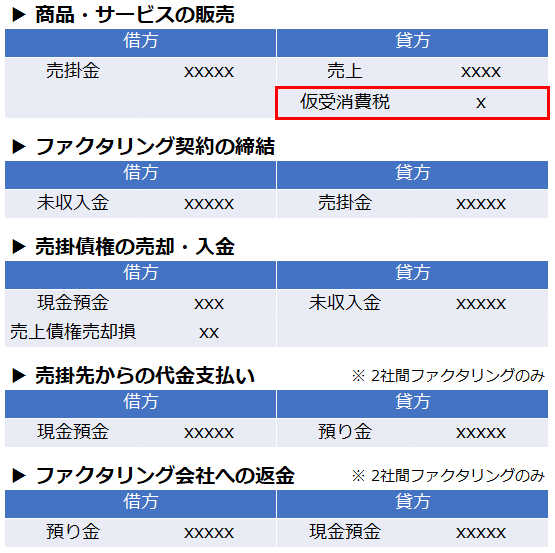

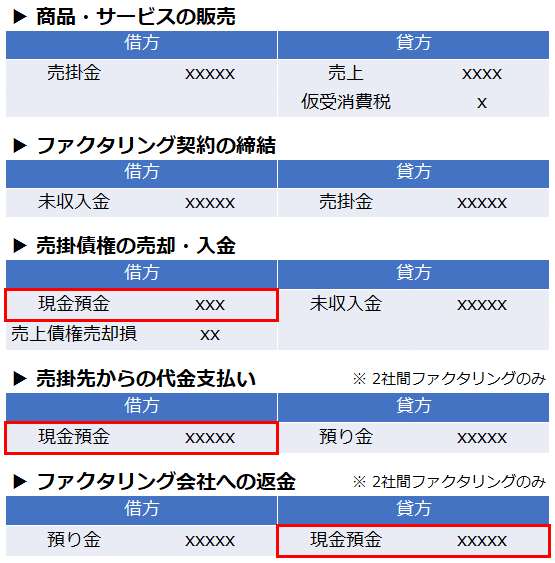

2社間ファクタリングに関する仕訳の流れは、次の通りです。

以下、各取引時の仕訳を解説します。

- 売上金額は10,000であり、ファクタリング対象の売掛金

- 消費税は10%

- 買取手数料は1,000

- ファクタリングは非課税取引(消費税無し)

- 消費税の課税事業者に該当

- ファクタリングに買戻義務などの特約がない(ノンリコース)

①商品・サービスの販売時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 売掛金 | 11,000 | 売上 | 10,000 |

| 仮受消費税 | 1,000 |

商品・サービスの販売時の仕訳は、上記の通りです。

※ ファクタリングとは直接関係ありませんが、その前提となる取引仕訳として参考に記載しています。

②売掛先への請求時の仕訳

仕訳なし

仕訳なしの理由は、売上先に請求したのみでは「会社の財産・業績(資産・負債・純資産・収益・費用)」の金額に変動がないからです。

③ファクタリング契約の締結時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未収入金 | 11,000 | 売掛金 | 11,000 |

ファクタリング契約締結時の仕訳は、上記のとおりです。

ポイントは、ファクタリングをしていない通常の売掛金と分けることです。

2社間ファクタリングでは、売掛先から入金があった後、ファクタリング会社へ返金する必要があります。

返金の原資となる債権額について、通常の売掛金と峻別しておくことで、後の「入金消込」「経理事務」といった手間を削減することができます。

④売掛債権の売却・入金時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | 10,000 | 未収入金 | 11,000 |

| 売上債権売却損 | 1,000 |

ファクタリング手数料については「売上債権売却損」という勘定科目を用います。

なお、ファクタリングは金銭債権の譲渡として消費税の非課税取引となります。

そのため、売上債権売却損は非課税となり、10%の消費税支払が発生することはありません。

⑤売掛先からの代金支払い時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | 11,000 | 預り金 | 11,000 |

売掛先から入金されたお金は、ファクタリング会社へ返金するものです。

よって、ファクタリング会社へ返還すべき債務として、「預り金」で入金処理をします。

入金消込時には、他の入金と混同して誤って他の支払い等の用途に使わないよう、注意しましょう。

入金消込とは、「売上先からの入金」に対応する「請求書」を照合し、正しく「売上先の売掛金」を減少させることです。

⑥ファクタリング会社への返金時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 預り金 | 11,000 | 現金預金 | 11,000 |

ファクタリング会社へ返金を行い、「預り金」の支払消込をします。

速やかに返金を行わないと、留保されていた「債権譲渡通知」がファクタリング会社から売掛先へ発送されてしまう可能性があります。

支払消込とは、「支払先への出金」に対応する「契約書・請求書」を照合し、正しく「支払先に対する債務」を減少させることです。

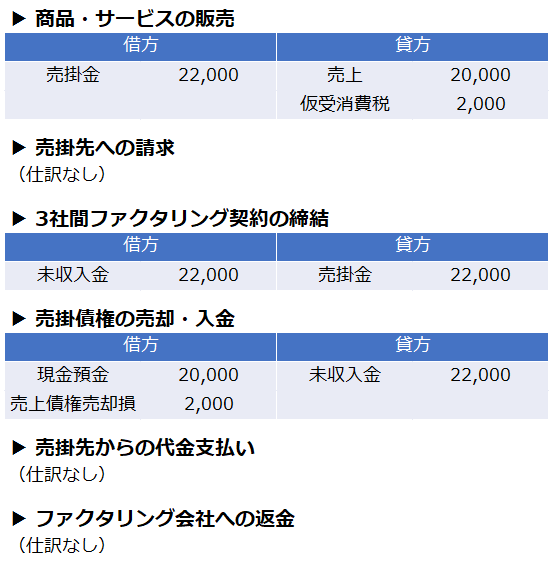

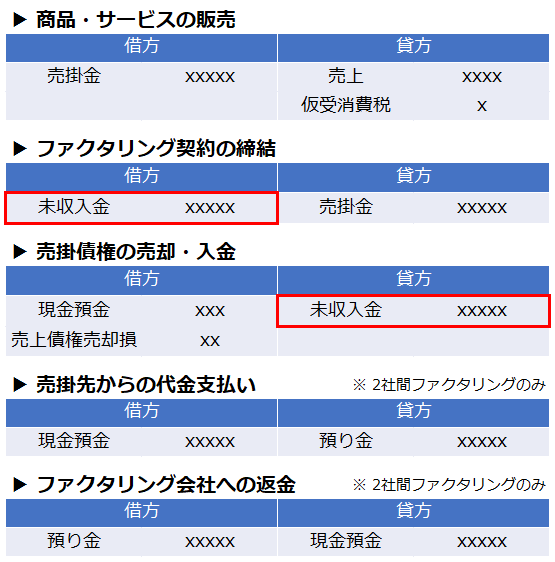

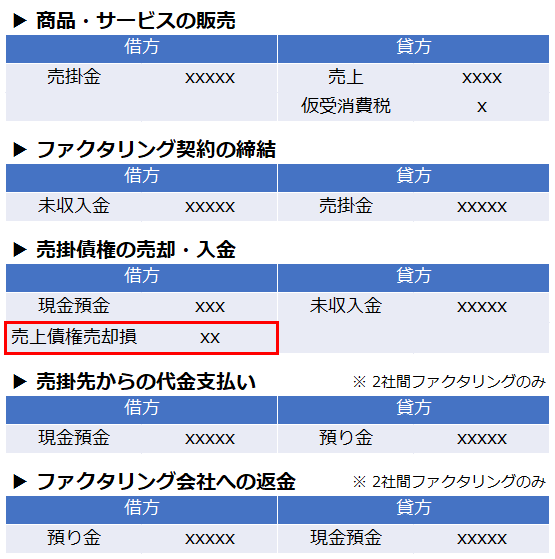

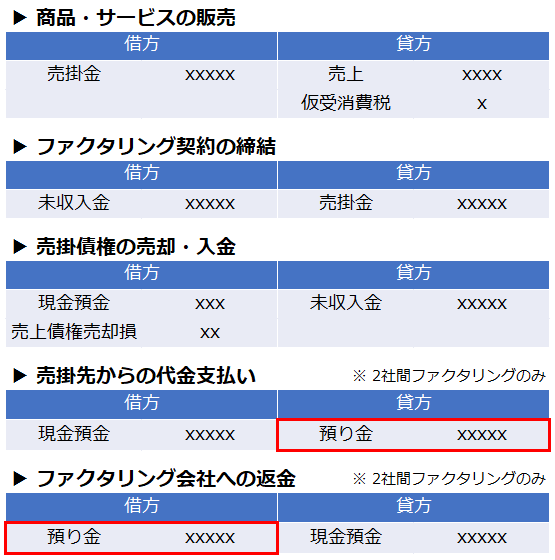

3社間ファクタリングの仕訳

3社間ファクタリングの仕訳の流れは、次の通りです。

以下、各取引時の仕訳を解説します。

- 売上金額は20,000であり、ファクタリング対象の売掛金

- 消費税は10%

- 買取手数料は2,000

- ファクタリングは非課税取引(消費税なし)

- 消費税の課税事業者に該当

- ファクタリングに買戻義務などの特約がない(ノンリコース)

①商品・サービスの販売時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 売掛金 | 22,000 | 売上 | 20,000 |

| 仮受消費税 | 2,000 |

商品・サービスの販売時の仕訳は、上記の通りです。

ここは2社間ファクタリングと同様です。

②売掛先への請求時の仕訳

仕訳なし

仕訳なしの理由は、売上先に請求したのみでは「会社の財産・業績(資産・負債・純資産・収益・費用)」の金額に変動がないからです。

ここも2社間ファクタリングと同じです。

③3社間ファクタリング契約の締結時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未収入金 | 22,000 | 売掛金 | 22,000 |

ポイントは、ファクタリングをしていない通常の売掛金と分けることです。

これは、通常の売掛金と峻別しておくことで、後の「入金消込」「経理事務」といった手間を削減することができます。

入金消込は、「売上先からの入金」に対応する「請求書」を照合し、正しく「売上先の売掛金」を減少させることです。

④売掛債権の売却・入金時の仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | 20,000 | 未収入金 | 22,000 |

| 売上債権売却損 | 2,000 |

ファクタリング手数料については「売上債権売却損」という勘定科目を用います。

なお、ファクタリングは金銭債権の譲渡として消費税の非課税取引となります。

そのため、売上債権売却損は非課税となり、10%の消費税支払が発生することはありません。

⑤売掛先からの代金支払い時の仕訳

仕訳なし

3社間ファクタリングでは、売掛先から直接ファクタリング会社へ支払いが行われます。

よって、ファクタリング利用者側で対応することはありません。

⑥ファクタリング会社への返金時の仕訳

仕訳なし

3社間ファクタリングでは、売掛先から直接ファクタリング会社へ支払いが行われます。

よって、ファクタリング利用者側で対応することはありません。

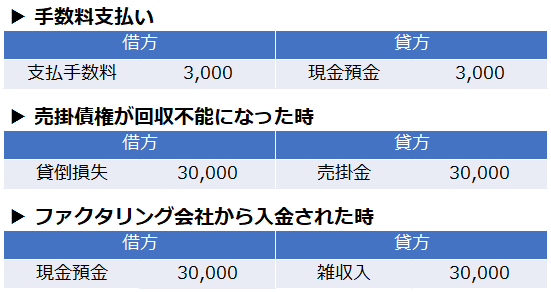

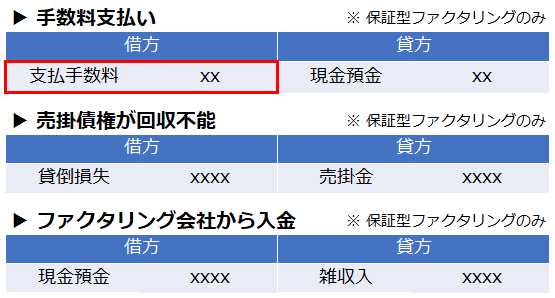

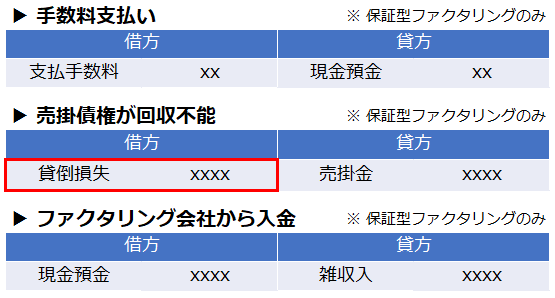

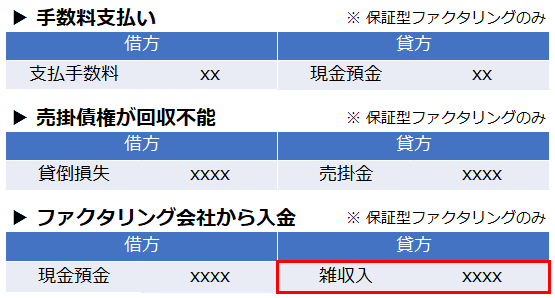

(参考)保証型ファクタリングの仕訳

保証型ファクタリングに関する仕訳の流れは、次の通りです。

保証型ファクタリングとは、売掛先が倒産などで支払い不能になった場合に、貸倒れ金額を補填してくれるサービスです。

下図のとおり、保証型ファクタリグでは予めファクタリング会社へ保証料を払うことで、このような補填を受けることができます。

保証型ファクタリングのイメージは、掛け捨ての保険(取引信用保険)です。

この保証型ファクタリングの会計処理は、「保証料の支払い」「売掛先が倒産したとき」「保証金の入金」があります。

以下、売掛先が倒産した場合を仮定して、仕訳の流れを解説します。

- 保証対象となる売掛債権の金額 30,000

- 保証料 3,000

①手数料支払い時の仕訳

保証型ファクタリングの手数料支払いの仕訳は、次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 支払手数料 | 3,000 | 現金預金 | 3,000 |

なお、支払手数料は非課税取引になるため、消費税は発生しません(保証料・保険料と同じ扱い)。

②売掛債権が回収不能になった時点の仕訳

売掛債権が回収不能になった時点の仕訳は、次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 貸倒損失 | 30,000 | 売掛金 | 30,000 |

売掛債権が回収不能になったため、貸倒損失を計上し、売掛金を貸方で減額します。

もし、貸倒の対象となる売掛金に「貸倒引当金」を計上していた場合、貸倒引当金を借方で減額します。

(なお、貸倒引当金が100に満たない場合、差額は貸倒損失で処理する。)

③ファクタリング会社から入金された時点の仕訳

ファクタリング会社から入金された時点の仕訳は、次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | 30,000 | 雑収入 | 30,000 |

このように、入金がされたら営業外収益の「雑収入」として処理します(保険金収入のイメージ)。

また、この収入は非課税売上になります。(保険金・共済金と同じく、資産の譲渡等の対価ではないため)

ファクタリングに関する勘定科目の説明

ファクタリングに関連する勘定科目を、以下に列挙しました。

以下、それぞれの勘定科目について解説します。

売掛金|売上計上した際に未収計上した売掛債権(資産)

売掛金とは、商品・サービスの販売が完了して、後日代金を受け取れる権利(債権)です。

ファクタリングにおいては、「商品・サービスの販売(債権の発生)」「ファクタリング契約の締結」で用いられる勘定科目になります。

売上|商品・サービスを販売した際に計上する収益項目

売上とは、商品・サービスの販売により得た収入(業績)です。

ファクタリングにおいては、「売掛債権の発生時」「ファクタリングによる売掛債権の譲渡時」に用いられる勘定科目になります。

仮受消費税|売上計上した際に売掛金に含まれる消費税分(税抜経理方式)

仮受消費税とは、税抜経理方式の場合、売上に対して「売上先から受け取った消費税の額」です。

ファクタリングには直接関係しませんが、売掛債権の発生時(売上計上時)に用いる勘定科目です。

なお、ファクタリング会社との取引は「全て非課税取引」であり、消費税影響はありません。

消費税は、期末決算で「仮払消費税(支払った消費税)」と「仮受消費税(受け取った消費税)」を相殺した残額を、国に納付することになります。

未収入金|ファクタリング契約の際に営業債権から振り替えられる

未収入金とは、本業以外の収入から発生した代金未納の額(売掛金以外)です。

例えば、「有価証券の販売」や「固定資産の売却」などによって、未収入金は発生します。

ファクタリングでは、ファクタリング契約を締結した際に、「売掛金から、ファクタリング会社から受け取る予定の代金」に置き換えるために用いられる勘定科目です。

売上債権売却損|債権金額と入金金額との差額を損失として計上

売上債権売却損とは、「ファクタリングした売掛債権」と「ファクタリングにより入金される金額」との差額であり、ファクタリング会社へ支払う手数料(割引料)です。

ファクタリングでは、ファクタリング会社から入金された際に用いる勘定科目になります。

なお、売上債権売却損は、法人税法上「損金(=法人税の支払額を引き下げる)」、消費税法上「非課税仕入(=仕入税額控除ができない)」となります。

現金預金|ファクタリング取引により業者から入金されたお金

現金預金とは、「通貨(円・ドル…)」「各種預金・小切手など即時に通貨に換えられるもの」です。

ファクタリングにおいては、「ファクタリング会社からの入金」と「ファクタリング会社への返金」に用いる勘定科目になります。

預り金|2社間ファクタリングの場合にのみ計上される負債

預り金とは、「得意先などから一旦お金を預かり、その後、預ったお金を第三者に返還する」負債(債務)です。

ファクタリングでは、2社間ファクタリングで「売掛先からの入金(ファクタリング会社へ返還するお金)を処理する」ための勘定科目になります。

なお、ファクタリング以外の取引では、従業員の「源泉所得税・社会保険料」が代表例です。

支払手数料|ファクタリングにかかる手数料を費用として計上

支払手数料とは、提供を受けたサービスに対して支払う費用です。

ファクタリングでは、「保証型ファクタリング」において使用し、保証料を支払った時に使う勘定科目です。

なお、保証型ファクタリングの支払手数料は非課税取引になるため、消費税は発生しません(保証料・保険料と同じ性格)。

貸倒損失|債権が貸し倒れた場合に計上する費用(保証型ファクタリング)

貸倒損失とは、債権(売掛金など)が回収不能(貸倒れ)になった場合、回収不能の債権金額を減額するために使う費用項目です。

ファクタリングでは、保証型ファクタリングで「保証している売掛債権が回収不能」になった場合に使う勘定科目になります。

雑収入|ファクタリング業者から貰える保証金収入(保証型ファクタリング)

雑収入とは、本業以外から発生した収入(営業外収益)です。

ファクタリングでは、保証型ファクタリングで保証していた売掛債権が回収不能になった場合、保証金の支払いを受ける時に使う勘定科目になります。

【会計ソフト別】ファクタリング時の仕訳入力画面【画像付き解説】

以下、会計ソフト別に仕訳入力方法を解説します。

会計ソフトの設定・仕訳入力の際に、ご参考ください。

以下、会計ソフトごとに解説します。

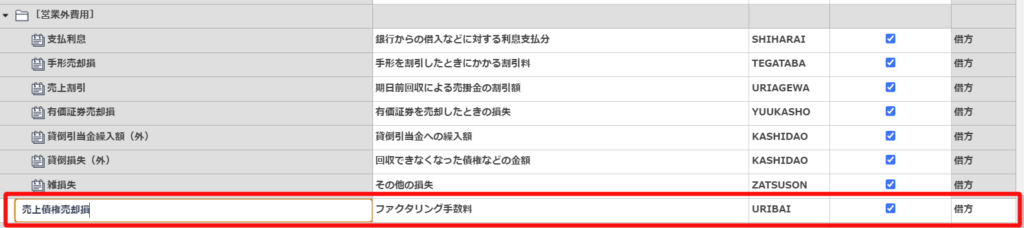

弥生会計での仕訳入力方法【画像付き解説】

弥生会計には、ファクタリング手数料の勘定科目「売上債権売却損」がデフォルトで存在しないため、まずこの勘定科目を登録する必要があります。

- 左側メニュー「科目の設定」をクリック

- 出てきた勘定科目名一覧を下にスクロールし「営業外費用」という欄をクリック

- 上にある「科目を追加」をクリック

追加された欄に、科目名・科目の説明・サーチキーを入力していきます。

- 科目名:売上債権売却損

- 科目の説明:ファクタリング手数料

- サーチキー:URIBAI

科目名以外は任意ですが、上記のように入力すると良いでしょう。

また、右から2番目のチェック項目にチェックが入っていることを確認し、区分が「借方」になっていることも確認してください。

最後に登録ボタンを押し、勘定科目の登録を完了させます。

ファクタリングの仕訳を入力します。

まずはファクタリングした売上債権が計上された際の仕訳(または未収入金に振り替えた仕訳)を探しましょう。

- 左側のメニュー「仕訳の入力」をクリック

- 上記のように入力する

- 上記画像では、ファクタリング会社からの入金金額を900,000円とし、ファクタリング手数料を100,000円としています。

- 貸方科目名は、すでに売掛金から未収入金に振り替えている方は「未収入金」を使用し、売掛金のままの方は「売掛金」を入力してください。

- 登録ボタンをクリック

これでファクタリング取引の入力は完了です。

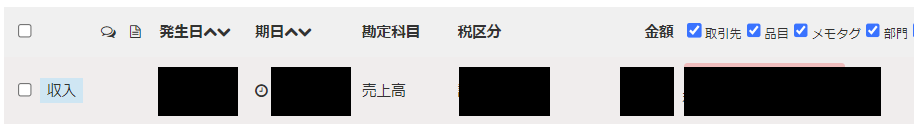

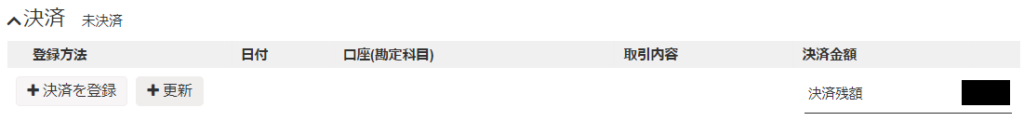

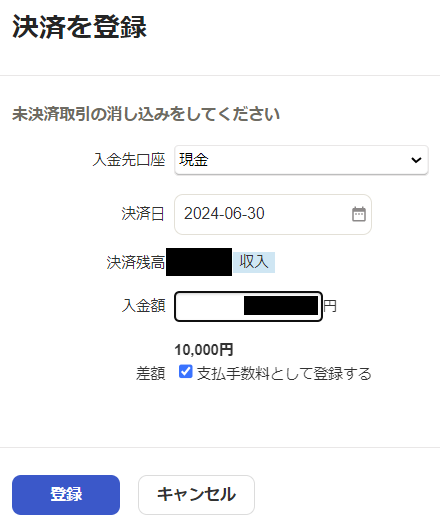

freeeでの仕訳入力方法【画像付き解説】

ファクタリング取引を選ぶために、取引一覧を表示します。

ファクタリングした債権を計上した際の売上取引を探し、クリックします。

ファクタリングした債権を計上した際の売上取引をクリックすると、プルダウンで取引情報が開きます。

この中の「決済」の項目にある「+決済を登録」をクリックします。

「入金額」欄には、ファクタリング会社から入金された金額を入力してください。

また、差額「支払手数料として登録する」に必ずチェックを入れてください。

ここでは差額(ファクタリング手数料)を10,000円としています。

なお、この時点では次のような仕訳が起票されています。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | xxx | 売掛金 | xxx |

| 支払手数料 | 10,000 |

freeeで用いられる「支払手数料」は、消費税10%の課税仕入として設定されています。

しかし、ファクタリングの手数料(売上債権売却損)は、消費税が非課税です。

そのため、この「支払手数料(消費税10%)」を「売上債権売却損(非課税仕入)」に振り替える必要があります。

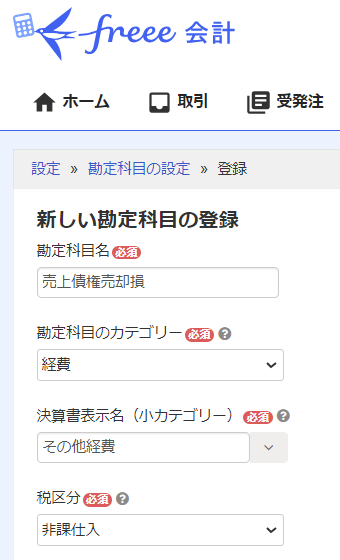

freeeにはデフォルトで「売上債権売却損」という勘定科目が設定されていないため、自分で勘定科目を新規登録する必要があります。

「設定」→「勘定科目の設定」をクリックしてください。

上記画像のように、新しい勘定科目を登録します。

- 勘定科目名:売上債権売却損

- 勘定科目のカテゴリー:経費

- 決算書表示名:その他経費

- 税区分:非課税仕入

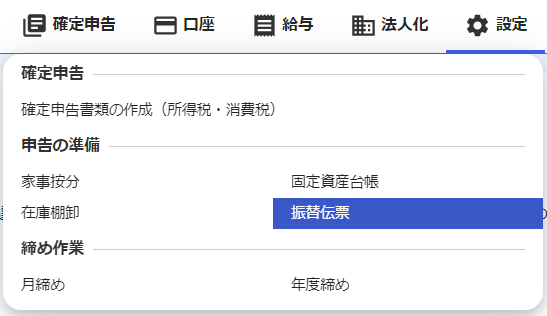

ここで、支払手数料から売上債権売却損に振り替える仕訳を登録します。

「確定申告」→「振替伝票」をクリックします。

次に、仕訳を入力します。

上記のように入力をします。

- 借方勘定科目:売上債権売却損

- 借方金額:(ファクタリング手数料の金額)

- 貸方勘定科目:支払手数料

- 貸方金額:(ファクタリング手数料の金額)

これで登録ボタンをクリックすると、振替伝票の起票が完了です。

なお、この仕訳は下記のように起票されています。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 売上債権売却損 | 10,000 | 支払手数料 | 10,000 |

これでfreeeへの仕訳入力は完了です。

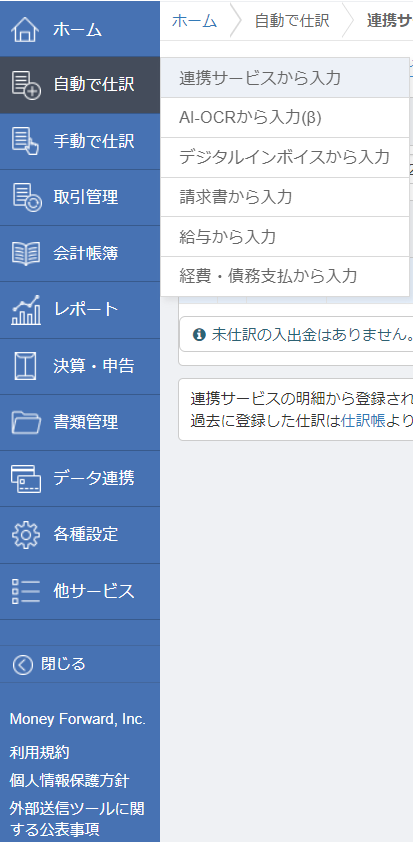

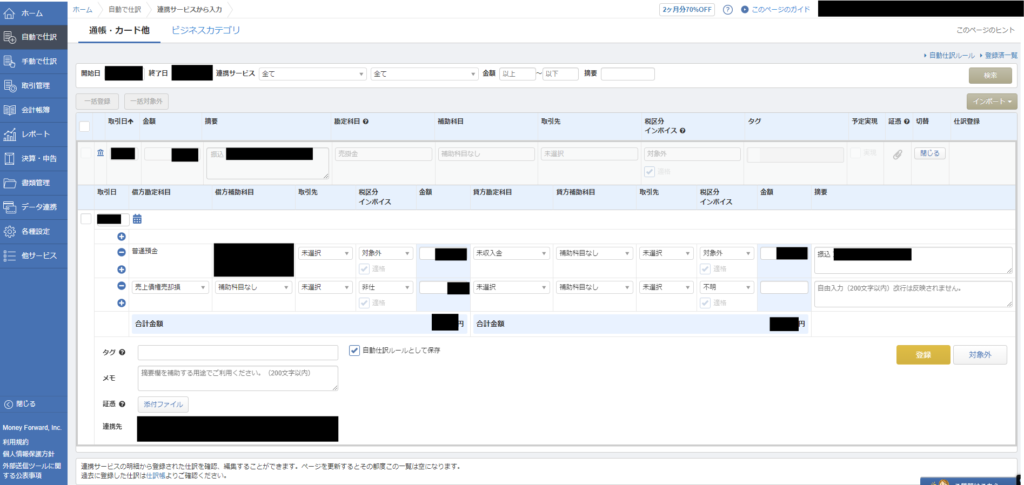

マネーフォワードでの仕訳入力方法【画像付き解説】

マネーフォワードには初期設定で「売上債権売却損」の勘定科目がないため、勘定科目を追加登録します。

「各種設定」から「勘定科目」をクリックします。

上記画像のように、画面下部の勘定科目の追加をクリックし、新しい勘定科目を登録します。

- 決算科目名:支払手数料

- 勘定科目:売上債権売却損

- 税区分:非課税仕入

ファクタリング会社からの入金取引を仕訳処理するために、「自動で仕訳」の「連携サービスから入力」をクリックします。

「連携サービスからの入力」の一覧に表示される入出金データから、ファクタリング会社から入金された取引を探し、上記画像のとおりに入力し、「登録」ボタンをクリックします。

- 借方①:現金預金

- 借方金額①:[実際の入金額]

- 借方②売上債権売却損

- 借方金額②:[ファクタリング手数料の金額]

- 貸方勘定科目:未収入金

- 貸方金額:[ファクタリングした売掛債権の金額]

これで登録ボタンをクリックすると、振替伝票の起票が完了です。

なお、この仕訳は下記のように起票されています。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | xxx | 未収入金 | xxx |

| 売上債権売却損 | xxx |

以上でマネーフォワード会計への仕訳入力は完了です。

ファクタリングの仕訳に関するよくある疑問・回答

ファクタリングの仕訳に関する、よくある疑問・回答をまとめました。

「ファクタリング」と「受取手形の割引」で使う勘定科目は違いますか?

「ファクタリング」と「受取手形の割引」で使う勘定科目は違います。

それぞれ、次の勘定科目を用います。

| 勘定科目 | |

|---|---|

| ファクタリング | 売上債権売却損 |

| 受取手形の割引 | 手形売却損 |

なお、どちらも消費税の非課税取引になるため、消費税は発生しません。

ファクタリングの仕訳に買掛金を用いますか?

ファクタリングの仕訳に買掛金は用いません。

ただし、ファクタリングで調達した資金を元手に、買掛金を支払うことが可能になります。

このように、「入金サイト(長い)」と「支払サイト(短い)」の差で運転資金が枯渇している場合、ファクタリングは迅速な資金調達手段として非常に有効です。

ファクタリングは貸金業に該当しますか?

ファクタリングは貸金業に該当しません。

なぜなら、ファクタリング契約は「債権譲渡」であり、「融資」ではないからです。

詳しい法制度については、こちらの記事で解説しています。

ファクタリングは損金になる?

ファクタリングは支払手数料として損金(経費)になります。

ただし、ファクタリング手数料は消費税が「非課税」になるため、消費税の仕入税額控除はできません。

ファクタリングは税務上どうなりますか?

ファクタリングの税務上の扱いは、下表のとおりです。

| 項目 | 消費税 | 法人税 |

|---|---|---|

| ファクタリング取引 | ||

| 買取型ファクタリング手数料 | 非課税 | 損金 |

| 保証型ファクタリング手数料 | 非課税 | 損金 |

| 保証料収入(雑収入) | 非課税 | 益金 |

| ファクタリング周辺取引 | ||

| 収入印紙 | 非課税 | 損金 |

| 登録免許税 | 非課税 | 損金 |

| 司法書士報酬 | 課税 | 損金 |

| 交通費 | 課税 | 損金 |

| 郵送代 | 課税 | 損金 |

| 銀行振込手数料 | 課税 | 損金 |

ファクタリング取引は、買取型・保証型のどちらも消費税は非課税取引となります。

なお、法人税の損金・益金の額に含められます。

一方、ファクタリング関連の諸費用のうち、国に対して払う金額以外は課税取引になるものがあります。

ファクタリングの割引料の勘定科目は?

ファクタリングの割引料は「売上債権売却損」の勘定科目を使います。

具体的な仕訳は、次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金預金 | 450,000 | 未収入金 (売掛債権) | 500,000 |

| 売上債権売却損 | 50,000 |

ファクタリングの支払いの勘定科目は?

買取型ファクタリングの支払いの勘定科目は、「預り金」を使います。

一方、保証型ファクタリングの保証料支払いの勘定科目は、「支払手数料」を使います。

具体的な仕訳は、次のとおりです。

買取型ファクタリングの支払い仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 預り金 | 1,000 | 現金預金 | 1,000 |

保証型ファクタリングの支払い仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 支払手数料 | 100 | 現金預金 | 100 |

ファクタリングとは経理で何ですか?

ファクタリングとは、売掛債権を売却し、割引料を差し引いた代金を受け取る取引です。

これにより、売掛金の回収期限前に資金を調達することが可能になります(最短即日入金)。

したがって、主に経理におけるファクタリングは早急な資金調達をする際に用いられます。

ファクタリングは何業に該当しますか?

ファクタリングは、広く金融サービスに属するため、金融業界に属します。

ただし、貸金業には該当しません。